Im Fokus

Hightechgüter aus China trotz Handelshemmnissen auf dem Vormarsch

Zuletzt haben die geopolitischen Spannungen zwischen den USA und China wieder zugenommen. Mitte Mai hat der US-Handelsbeauftragte einen formellen Vorschlag für Zölle auf eine Reihe chinesischer Importe gemäß Abschnitt 301 des US-Handelsgesetzes5 vorgelegt. Damit folgt der Vorschlag einer früheren Anweisung von US-Präsident Joe Biden (siehe hier6) und dem Abschluss einer vierjährigen Überprüfung der von der Trump-Regierung verhängten Zölle (siehe hier7 für den Bericht). Die vorgeschlagenen Änderungen umfassen zusätzliche und neue Zölle für 14 Sektoren, die chinesische Importe im Wert von 18 Mrd. US-Dollar betreffen, während bestehende Zölle unverändert bleiben. Insbesondere für das sogenannte „neue Trio“, bestehend aus importierten Solarpaneelen, Elektrofahrzeugen und Lithiumbatterien werden die Zölle von 25 % (Solarpaneele), 25 % (Elektrofahrzeuge) bzw. 7,5 % (Lithiumbatterien) auf 50 %, 100 % bzw. 25 % angehoben. Die zusätzlichen Zölle sollen innerhalb von zwei Jahren in Kraft treten (d.h. über den Zeitraum von August 2024 bis 2026).

US-Zölle auf „neues Trio“ dürften nur begrenzte Auswirkungen auf die chinesische Wirtschaftsaktivität haben

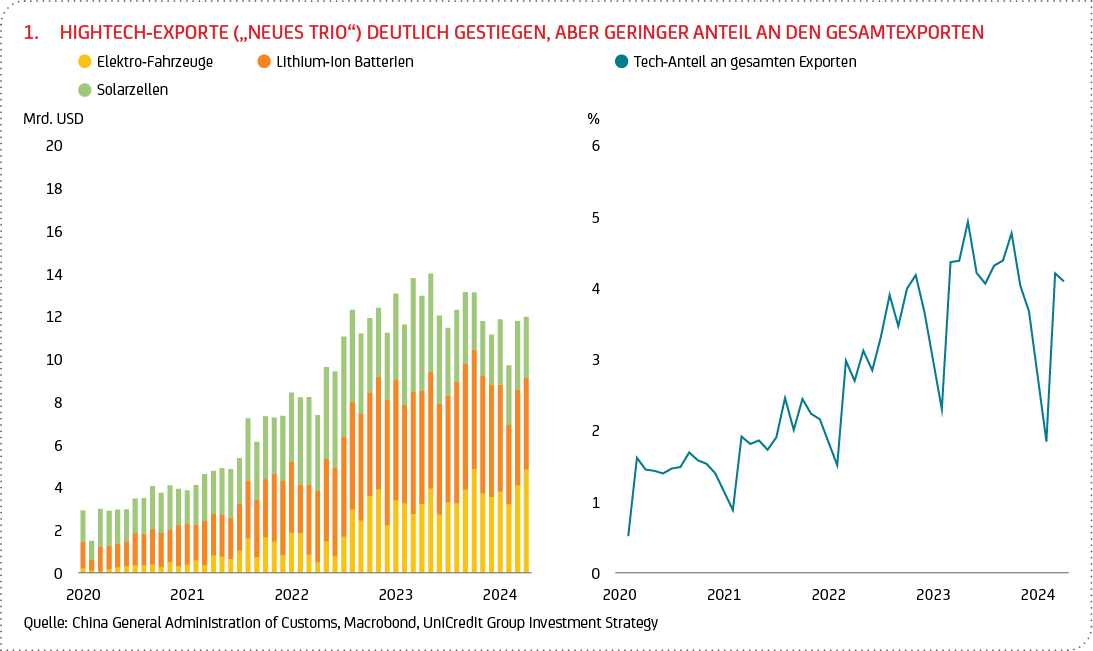

Das „neue Trio“ umfasst insbesondere solche Exporte, die die chinesische Regierung im Rahmen ihrer Wachstumsstrategie und der Fokussierung auf hochwertige Produktionsstufen vorantreiben möchte. Diese industrielle Vision ist eine Fortführung des früheren Plans „Made in China 2025“. Gerade über die letzten Jahre haben die Hightech-Exporte des „neuen Trios“ deutlich zugelegt (siehe Grafik 1). Trotz aller Rhetorik gehen wir davon aus, dass die Auswirkungen der Zölle auf die Hightech-Güter des „neuen Trios“ auf den chinesischen Handel sowie das Wachstum des Landes eher begrenzt sein werden. Unsere Ansicht nach haben die Zölle (bislang) in erster Linie einen symbolischen Charakter, da das Volumen der betroffenen Güter nur etwa 4 % der chinesischen Gesamtexporte ausmacht (basierend auf monatlichen Handelsdaten siehe Grafik 1) und die meisten der betroffenen Güter bereits Zöllen unterliegen.

Nun hat neben den USA auch die EU angekündigt, vorläufige höhere Zölle von knapp unter 40 % auf Importe von Elektrofahrzeugen aus China zu erheben. So sollen beispielsweise die Hersteller BYD und Geely mit zusätzlichen Zöllen in Höhe von rund 17 % bzw. 20 %8 belegt werden. Diese sollen dann Anfang Juni in Kraft treten und zusätzlich zu den bereits bestehenden Zöllen erhoben werden. Angesichts der gestiegenen Bedeutung des Handels mit Elektrofahrzeugen zwischen der EU und China ist diese Maßnahme (im Vergleich zu den Maßnahmen der US-Regierung) jedoch eher als moderat einzustufen. Zudem hat sich die EU-Kommission die Option offengelassen, die Zölle auszusetzen, wenn sich beide Handelspartner vor Inkrafttreten der Zölle auf eine alternative Regelung einigen. Insbesondere die deutschen Automobilhersteller sind von potenziellen Vergeltungsmaßnahmen der chinesischen Regierung bedroht, weshalb Deutschland die EU-Zölle bereits abgelehnt hat. Wir gehen davon aus, dass China eher mit verhältnismäßigen als mit eskalierenden Maßnahmen reagieren wird.

Wachsende Besorgnis über politische Einflussnahme auf wichtige Hightech-Güter

Die Einführung von Zöllen auf chinesische Importe auf beiden Seiten des Atlantiks ist eine Reaktion auf die wachsende Besorgnis, dass China absichtlich wachsende Ungleichgewichte zwischen Angebot und Nachfrage in wichtigen Industriesektoren schafft, um sich Wettbewerbsvorteile auf dem Weltmarkt zu sichern. Eine mögliche Erklärung im Einklang mit Abschnitt 301 ist, dass großzügige industriepolitische Maßnahmen zu Überinvestitionen in strategischen Sektoren (wie den High-Tech-Gütern des „neuen Trios“) geführt haben. Die daraus resultierenden Überkapazitäten haben wiederum ein Überproduktionsproblem mit sich gebracht (mehr Produktion, als in China selbst absorbiert werden kann). Dieses birgt die Gefahr, dass ausländische Unternehmen, die keine ähnliche staatliche Unterstützung erhalten, vom Markt verdrängt werden und eine erhebliche Wettbewerbslücke gegenüber ihren chinesischen Konkurrenten schließen müssen.

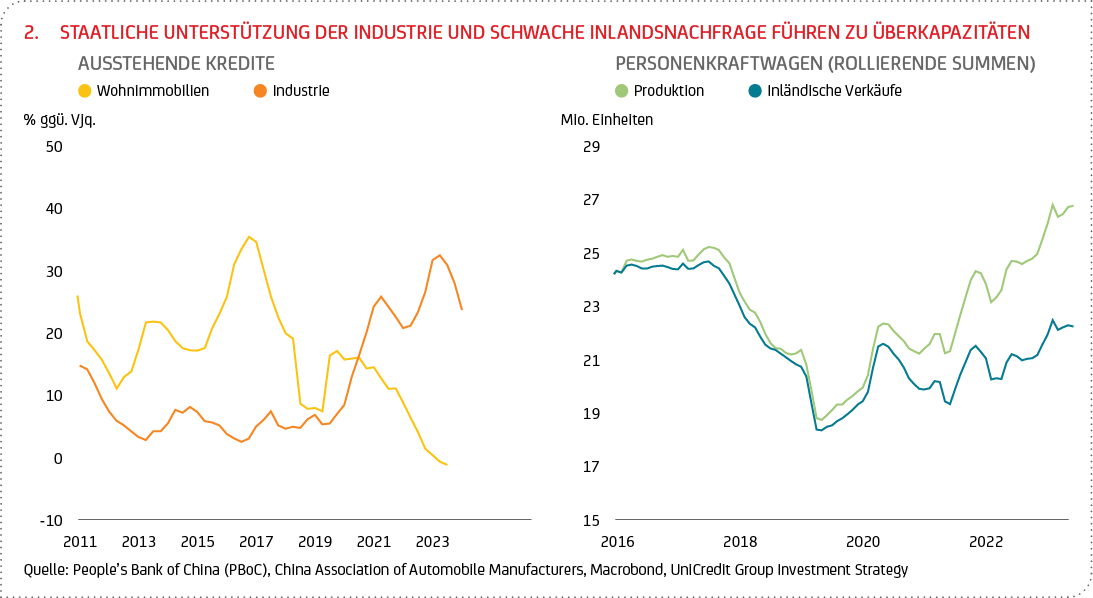

Bislang hat Peking die Wirtschaft durch Steuergutschriften, Produktionssubventionen und Ad-hoc-Kreditfazilitäten unterstützt, wobei viele politische Maßnahmen direkt auf die verarbeitende Hightech-Industrie abzielen. Einigen Schätzungen zufolge erhielten im Jahr 2022 über 99 % der börsennotierten chinesischen Unternehmen irgendeine Form direkter staatlicher Subventionen. In dem Bestreben, die Abhängigkeit der chinesischen Wirtschaft vom Immobiliensektor zu verringern, wurde die Kreditvergabe vom Immobiliensektor auf das verarbeitende Gewerbe umgelenkt (siehe Grafik 2). Diese Umlenkung der Kreditvergabe, die auch auf das Platzen der Immobilienblase selbst zurückzuführen ist, steht damit auch im Einklang mit der Absicht Pekings, die wirtschaftliche Transformation der chinesischen Industrie durch eine Fokussierung auf höherwertige Produktionsstufen zu stärken. Auf der Sitzung der Zentralen Kommission für Wirtschafts- und Finanzangelegenheiten im Mai 2023 erklärte der chinesische Staatspräsident Xi Jinping, das Industriesystem solle „umfassend, fortschrittlich und sicher“ sein.

Ein Blick auf den Automobilsektor, der in den letzten Jahren von der großzügigen Regierungspolitik Chinas profitiert hat, kann Aufschluss darüber geben, wie sich nationale Ungleichgewichte global ausbreiten. Bereits 2001 wurde die Fokussierung auf Elektrofahrzeuge als prioritäres wissenschaftliches Forschungsprojekt in den chinesischen Fünfjahresplan aufgenommen. Von 2009 bis 2022 stellt die Regierung entsprechende Subventionen und Steuererleichterungen bereit. Grafik 2 zeigt die Kluft, die sich in der Post-Corona-Phase zwischen der Pkw-Produktion und dem inländischen Pkw-Absatz aufgetan hat. Dies ist sowohl auf die Ausweitung des Angebots über das Niveau vor der Pandemie als auch auf die schwache Nachfrage im Vergleich zum Zeitraum 2016-17 zurückzuführen.

Fazit

Während also die geopolitischen und geoökonomischen Beweggründe für den Aufbau inländischer Kapazitäten in bestimmten Sektoren klar sind, sind die makroökonomischen Intentionen weniger eindeutig. Der bereits erwähnte Abschnitt 301-Bericht über China weist darauf hin, dass der Vorsprung der chinesischen Produktion auf den erzwungenen Technologietransfer ausländischer Unternehmen zurückzuführen ist. Um dieses Problem anzugehen, erscheint es ratsam, dass angemessene Gegenmaßnahmen im Rahmen eines regelgebundenen Welthandelssystem, wie es von der World Trade Organisation (WTO) verkörpert wird, ergriffen werden und keine einseitigen protektionistischen Maßnahmen, die eine globale protektionistische Spirale in Gang setzen könnten. Die Konzentration auf den erzwungenen Transfer von geistigem Eigentum durch China vernachlässigt zudem die inländischen technologischen Durchbrüche der letzten Jahre, wie die Fortschritte Chinas bei der Entwicklung fortschrittlicher Mikrochips trotz des von der Regierung Biden verhängten Exportverbots zeigen.

Die Behauptung, Pekings Industriepolitik verzerre den internationalen Wettbewerb, lässt zudem außer Acht, dass unter Wirtschaftsexperten ein wachsender Konsens darüber besteht, dass aufstrebende grüne und digitale Industrien staatliche Unterstützung benötigen, wie der CHIPs and Science Act9 oder der Inflation Reduction Act (IRA)10 zeigen, die von der Regierung Biden selbst verabschiedet wurden. Aus dieser Perspektive kann die handelspolitische Wettbewerbsfähigkeit Chinas, auch wenn sie teilweise durch staatliche Interventionen erreicht wurde, als Produkt der von China beanspruchten komparativen Vorteile betrachtet werden. Wenn Peking seine politischen Anstrengungen stärker auf die Stimulierung der Nachfrage und nicht nur auf die Ausweitung des Angebots konzentrieren würde, wäre sein Wachstumsmodell langfristig sicherlich ausgewogener.

5 Der Abschnitt 301 ermächtigt den US-Präsidenten, alle geeigneten Maßnahmen zu ergreifen, um gegen unfaire Handlungen, Politiken oder Praktiken einer ausländischen Regierung vorzugehen, die den Handel der USA belasten.

8 Die EU-Kommission will nicht alle E-Autos aus China gleich besteuern. Sie unterscheidet zwischen Herstellern, die bei der Prüfung der Importzölle mit der Kommission kooperiert und Informationen bereitgestellt haben, und solchen, die das ablehnten.

9 Der CHIPS and Science Act ist ein US-Gesetz, das seit August 2022 in Kraft ist und sich auf die Erschließung neuer Ressourcen zur Förderung der nationalen Halbleiterforschung und -produktion in den USA konzentriert.

10 Der Inflation Reduction Act ist ein weiteres US-Gesetz, das seit August 2022 in Kraft ist und darauf abzielt, die Inflation durch eine mögliche Reduzierung des Haushaltsdefizits der Bundesregierung, durch Preissenkungen für verschreibungspflichtige Medikamente und durch Investitionen in die heimische Energieerzeugung bei gleichzeitiger Förderung sauberer Energien einzudämmen.