Im Fokus

Spirale der Eskalation im Nahost-Konflikt:

Wie die Finanzmärkte mit den geopolitischen Spannungen umgehen

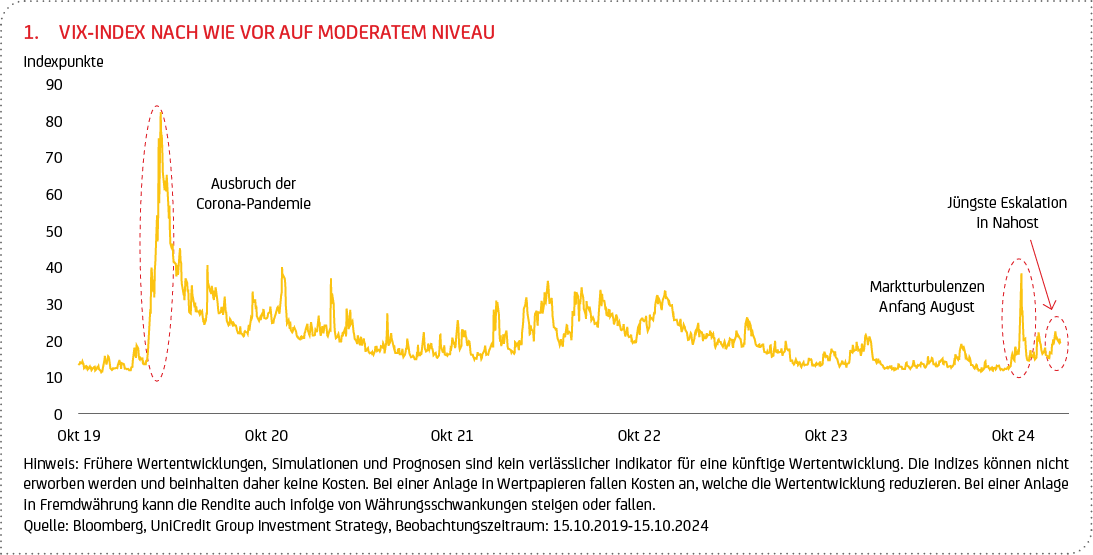

Am 7. Oktober 2023 tötete die radikal-islamische Terrororganisation Hamas in Israel Hunderte Männer, Frauen und Kinder. Der Anschlag stürzte den Nahen Osten in eine tiefe Krise. Rund ein Jahr nach dem Überfall ist der Konflikt in eine neue Phase der Eskalation eingetreten und hat sich auch auf den Libanon und den Iran ausgeweitet, was den Befürchtungen um einen größeren, direkten Konflikt zwischen Israel und dem Iran neue Nahrung gibt. Während die Regierung von US-Präsident Joe Biden wiederholt zur Deeskalation aufgerufen hat, bleiben die globalen Finanzmärkte angesichts der jüngsten Entwicklungen erstaunlich gelassen: Der VIX-Index5 ist zuletzt zwar gestiegen, der historische Vergleich zeigt aber, dass er nach wie vor auf einem moderaten Niveau um die 20 liegt, also deutlich unter seinem Höchststand nach dem Ausbruch der Corona-Pandemie oder auch unter dem Wert während der Marktturbulenzen Anfang August dieses Jahres (siehe Grafik 1). Wir beleuchten die Hintergründe und skizzieren, welche Entwicklungen eine größere Risk-Off-Bewegung6 an den Märkten zur Folge haben könnten.

Nahostkonflikt bewegt den Ölmarkt: Ölpreis schnellt zwischenzeitlich in die Höhe

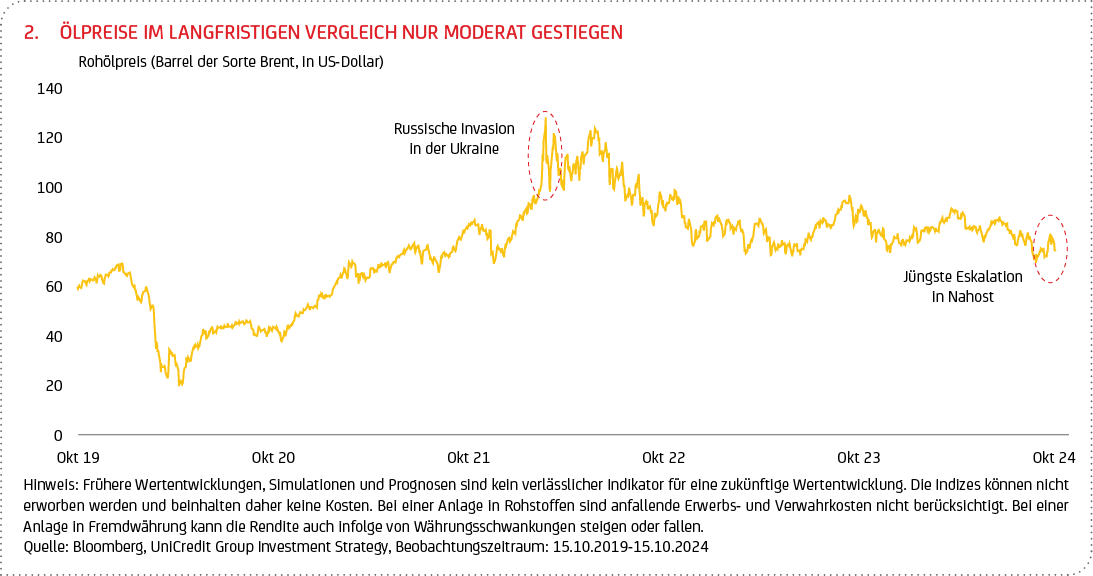

Bis Anfang Oktober hatten die Ölmärkte die zunehmenden Spannungen in Nahost weitgehend ignoriert. Angesichts einer schwächelnden Nachfrage in China und Anzeichen für eine wirtschaftliche Abkühlung in den USA waren die Ölpreise in den vergangenen Monaten tendenziell gefallen. Nachdem sich die Nordseesorte Brent im dritten Quartal deutlich verbilligt hatte – und im September zwischenzeitlich auf den niedrigsten Stand seit fast drei Jahren fiel –, schoss der Preis Anfang Oktober, nach dem Raketenangriff des Iran auf Israel, um fast 10 % in die Höhe (siehe Grafik 2). Das war (auf Wochenfrist betrachtet) zwar der größte Anstieg seit Januar 2023, insgesamt erscheinen die Bewegungen aber weiterhin moderat: Die Ölpreise sind zwar gestiegen, allerdings von einem niedrigen Ausgangsniveau aus. Angesichts der Zuspitzung des Konflikts dürfte die Volatilität vorerst anhalten, eine Preisexplosion ist aber nicht zu erwarten – vorausgesetzt, eine massive Eskalation bleibt aus und das Ölangebot weitgehend intakt.

Während einige OPEC+-Staaten7 derzeit Schritte zur Lockerung der Produktionsbeschränkungen abwägen, darunter Saudi-Arabien, die führende Nation in der OPEC und der größte Erdöl-Exporteur weltweit, sollte eine Reihe weiterer Faktoren, die in früheren Krisen in dieser Form nicht vorhanden waren, dazu beitragen, einen Ölpreisanstieg zu dämpfen. So haben die Produzenten der OPEC+ nach zwei Jahren anhaltender Produktionskürzungen erhebliche Reservekapazitäten (mehr als 5 Mio. Barrel [159l] pro Tag), die bei einer Unterbrechung der iranischen Lieferungen wieder aktivierbar wären. Zudem verfügt auch der Westen über strategische Erdölreserven, die zur Stabilisierung der Preise beitragen könnten. Die Schieferölvorkommen in den USA bieten einen zusätzlichen Puffer, da die dort ansässigen Bohrunternehmen theoretisch in der Lage sind, ihre Fördermengen schnell auszuweiten.

Transit fossiler Energieträger durch die Straße von Hormus bleibt die Achillesverse

Eine Unterbrechung der direkten Lieferungen aus dem Iran8 hätte mutmaßlich verkraftbare Auswirkungen auf den globalen Ölmarkt. Denn die Bedeutung des Iran, der rund 1,5 Mio. Barrel pro Tag exportiert (nach Berechnungen des auf den Energiesektor spezialisierten Analysehauses Vortexa), ist bezogen auf den gesamten Erdölmarkt überschaubar; viele Sanktionen gegen das Land sind nach wie vor in Kraft. Die größere Sorge besteht darin, dass ein Angriff Israels auf Irans Ölindustrie den Beginn eines größeren direkten Konflikts zwischen beiden Ländern markieren und negative Auswirkungen auf den Transit fossiler Energieträger durch die Straße von Hormus haben könnte. Die Meerenge verbindet den Persischen Golf mit dem Indischen Ozean und ist einer der wichtigsten Schifffahrtswege für den Transport von Rohöl, Erdölprodukten und Flüssigerdgas (Liquified Natural Gas, LNG). Fast ein Drittel des auf dem Seeweg transportierten Öls wird durch dieses Nadelöhr befördert. Bereits in der Vergangenheit drohte der Iran mehrfach mit einer Blockade, zu der es aber bislang nie kam. Eine Unterbrechung dieses bedeutenden Transportweges könnte die Ölpreise deutlich ansteigen lassen und sogar auf neue Rekordhöhen treiben, denn alternative Routen9 gibt es nur in geringem Umfang.

Angesichts des auf der Nordhalbkugel bevorstehenden Winters und der damit verbundenen steigenden Nachfrage wäre ein solches Szenario auch für die globalen Gasmärkte problematisch. Die Exporte von LNG aus Katar machen mehr als 20 % des weltweiten LNG-Handels aus, und da Katar plant, seine LNG-Kapazitäten bis 2027 deutlich auszubauen (auf über 170 Mrd. Kubikmeter), dürfte die Straße von Hormus für die LNG-Ströme noch an Bedeutung gewinnen. Durch den Aufbau entsprechender Kapazitäten ist der Nahe Osten zudem als Lieferant von Raffinerieprodukten wichtiger geworden, insbesondere für Europa. Die Europäische Union (EU) ist nicht zuletzt infolge ihrer Sanktionen gegenüber Russland mehr als in der Vergangenheit auf Lieferungen von LNG und raffinierten Erdölprodukten aus der Region angewiesen.

Ölmärkte haben „gelernt“, mit geopolitischen Krisen umzugehen

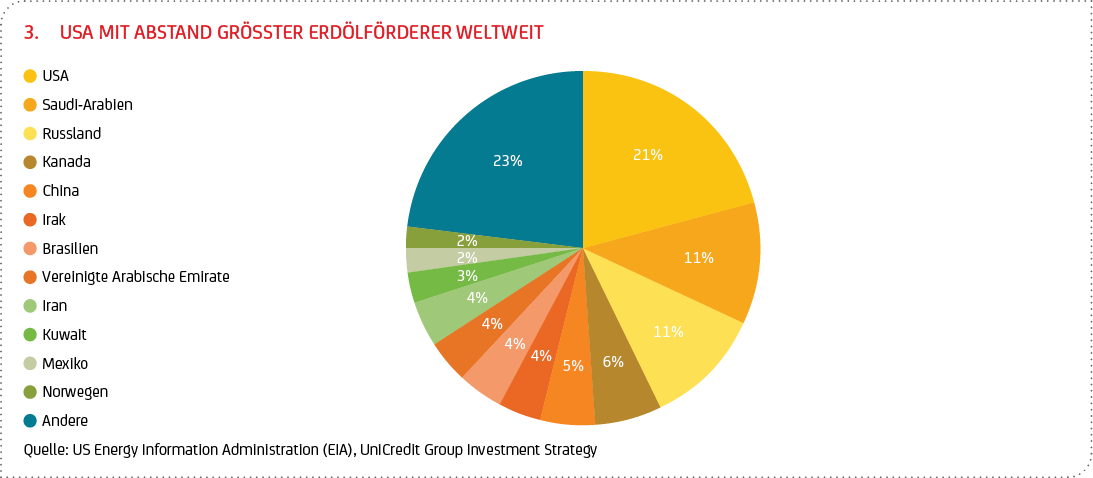

Obgleich die Risiken also nicht von der Hand zu weisen sind, haben die Ölmärkte offenbar „gelernt“, mit geopolitischen Krisen auf eine Weise umzugehen, die noch vor Jahren, als allein Sorgen um eine Eskalation in Nahost die Erdölpreise explodieren ließen, undenkbar schien. Die Wahrscheinlichkeit für eine neue Ölkrise, vergleichbar mit dem Ölpreisschock von 1973, erscheint heute deutlich geringer. Dies liegt auch an den angebotsseitigen Veränderungen: Die USA sind – auch dank neuer Fracking-Verfahren – zur mit Abstand größten Fördernation der Welt aufgestiegen (siehe Grafik 3) und weitgehend energieautark.

Hinzu kommt, dass die weltweite Ölnachfrage zwar nach wie vor wächst, sich aber verlangsamt. Kürzlich senkte etwa die US-Energieinformationsbehörde (US Energy Information Administration, EIA) ihre Rohölpreisprognosen10 für dieses und das kommende Jahr auf 81 bzw. 78 US-Dollar für ein Barrel der Sorte Brent. Sie begründet ihre Revisionen mit Bedenken hinsichtlich der globalen Konjunkturaussichten, insbesondere aufgrund der weiterhin verhaltenen Nachfrage aus China. Diese würden die kurzfristigen Angebotsunsicherheiten infolge der geopolitischen Risiken in Nahost überwiegen. Mitte Oktober senkte die OPEC zum dritten Mal in Folge ihre Ölnachfrage-Prognosen für dieses und nächstes Jahr. Längerfristig geht die Internationale Energieagentur (IEA) davon aus, dass die Nachfrage nach fossilen Energieträgern noch vor dem Jahr 2030 ihren Höhepunkt erreicht haben und sich der weltweite Ölbedarf bei einem Maximum von knapp 106 Mio. Barrel am Tag11 (von rund 103 Mio. Barrel diesem Jahr) eingependelt haben wird. Laut IEA dürften die gobalen Förderkapazitäten deutlich schneller wachsen als die Nachfrage und diese bis 2030 um rund 8 Mio. Barrel pro Tag übersteigen. Dies würde anhaltenden Preisdruck für den Ölpreis (nach unten) bedeuten. Laut IEA trägt auch die weltweite Transformation der Energiesysteme weltweit, insbesondere der Ausbau der Elektromobilität und das rasante Wachstum der erneuerbaren Energien, zu dieser Entwicklung bei.

Einordnung der aktuellen Lage mit Blick auf die Anlagestrategie

Mit Blick auf die globalen Finanzmärkte wird das Ausmaß einer möglichen durch den Nahost-Konflikt induzierten Risk-off-Bewegung wesentlich davon abhängen, ob und in welchem Ausmaß sich die Lage weiter verschärft. Während ein Waffenstillstandsabkommen und ein Gefangenenaustausch zwischen Israel und der Hamas (Best-Case-Szenario) derzeit in weiter Ferne scheinen, gehen wir nicht davon aus, dass es zu einem ausgewachsenen Krieg zwischen Israel und dem Iran kommt (Worst-Case-Szenario). In unserem Basisszenario, in dem die Energieversorgung aus Nahost ohne größere Unterbrechungen sichergestellt sein sollte, dürften die globalen Finanzmärkte weiterhin mit einer gewissen Gelassenheit auf den Krisenherd blicken. Insofern erscheinen grundlegende Anpassungen in unserer Asset Allokation als Reaktion auf die Entwicklungen in Nahost derzeit nicht angezeigt.

Ohnehin ist umstritten, welche Bedeutung geopolitische Krisen auf die langfristige Performance eines angemessen diversifizierten Multi-Asset-Portfolios haben: Eine Studie des weltweit größten Vermögensverwalters BlackRock12 kommt etwa zu der Erkenntnis, dass die Marktreaktion auf geopolitische Schocks (in einer Durchschnittsbetrachtung) überschaubar und in der Regel von kurzer Dauer ist. Wir beobachten, dass sich geopolitische Risiken erst dann signifikant auf die Vermögenspreise auswirken, wenn sie die Wachstums- oder die Inflationsaussichten nachhaltig beeinflussen. Dank des weiterhin intakten Narrativs einer sanften wirtschaftlichen Landung in den USA bleiben risikoreiche Anlagen wie Aktien derzeit gut unterstützt, insbesondere da diese einhergeht mit der Aussicht auf weitere Zinssenkungen und robuste Gewinnerwartungen in den Jahren 2025 und 2026.

Nichtsdestotrotz ist in den kommenden Wochen mit erhöhter Marktvolatilität zu rechnen (nicht nur wegen der Nahost-Krise, sondern auch im Umfeld der US-Präsidentschaftswahlen am 5. November). Eine deutlichere Korrektur der Preise für risikoreiche Vermögenswerte, die zuletzt wieder neue Höchststände erreicht haben, erscheint im Falle einer gravierenden Eskalation des Nahost-Konflikts wohl unausweichlich. Schwerwiegendere Störungen auf der Straße von Hormus könnten nämlich das Vertrauen von Verbrauchern, Anlegern und Investoren unterminieren und Inflationsängsten sowie Rezessionssorgen neue Nahrung geben. Nach Berechnungen des Internationalen Währungsfonds (IWF) führt ein dauerhafter Anstieg des Ölpreises um 15 % vorübergehend zu einer um 0,7 Prozentpunkte (Pp) höheren globalen Inflationsrate. Der IWF sieht darüber hinaus die Gefahr erheblicher wirtschaftlicher Auswirkungen auf die Region und die Weltwirtschaft, ohne die potenziellen Auswirkungen zu quantifizieren. Dies würde auch die Aufgabe der Zentralbanken erschweren, die nicht gleichzeitig die Inflation bekämpfen und die Wirtschaft stützen können.

Als Portfolioabsicherung für den Fall einer weiteren Eskalation erscheinen Anlagen in Energiewerte von außerhalb des Nahen Ostens erwägenswert, da diese von einer Unterbrechung der Ölproduktion in bzw. des Öltransports aus Nahost profitieren sollten. Darüber hinaus kann auch Gold ein Baustein im Portfolio sein, wenngleich sich das Edelmetall immer weniger an den typischen „Safe-Haven“-Faktoren, also der Absicherung gegen geopolitische Risiken, zu orientieren scheint. Vielmehr dürfte der Goldpreis von weiteren Zinssenkungen – und damit fallenden Renditen –, einer weiterhin robusten Nachfrage der Zentralbanken (die zuletzt allerdings abgenommen hat) und einem steigenden Interesse von Anlegern und Investoren unterstützt werden. Eine merkliche Entspannung der geopolitischen Lage oder längerfristig hohe Zinsen etwa aufgrund von wiederaufflammender Inflation könnte aber Gegenwind bedeuten.

5 Von Händlern selbst häufig als “Angstmesser” bezeichnet, reflektiert der VIX-Index die Prognosen bezüglich der Aktienmarktvolatilität des S&P 500 für die kommenden 30 Tage. Die antizipierte Schwankungsbreite des Marktes ist konzeptuell mit dem Gesamtniveau der wahrgenommenen Unsicherheit verbunden, das üblicherweise bei Ereignissen mit erhöhtem Risikopotenzial ansteigt.

6 Wenn die Marktteilnehmer risikoscheu sind und sichere Anlagen bevorzugen, spricht man von einer “Risk-off”-Stimmung. Bei „Risk-off“ ziehen Investoren ihr Geld oft aus riskanteren Anlagen ab und investieren in sichere Anlagen wie Staatsanleihen oder Gold. Wenn die Marktteilnehmer hingegen eine höhere Risikobereitschaft zeigen und in riskantere Anlagen investieren, spricht man von einer “Risk-on”-Stimmung. Bei „Risk-on“ neigen Investoren dazu, in Aktien, Rohstoffe und Währungen von Schwellenländern zu investieren.

7 Die Organisation erdölexportierender Länder Plus (OPEC+) ist eine lose Vereinigung, die aus den 12 OPEC-Mitgliedern und 10 der weltweit größten nicht zur OPEC gehörenden erdölexportierenden Nationen (darunter Russland) besteht.

8 Zuletzt förderte der Iran fast 4 Mio Barrel pro Tag, rund 4 % der weltweiten Produktion. Das Land scheint nichtsdestotrotz Wege gefunden zu haben, sein Erdöl auszuführen – unter anderem in Richtung China.

9. Bis zu einem gewissen Grad stellen die Ost-West-Rohölpipeline (Abqaiq-Yanbu) über die Arabische Halbinsel und die Abu Dhabi Crude Oil Pipeline Alternativen für Saudi-Arabien und die Vereinigten Arabischen Emirate dar, erstere führt jedoch in das bereits umfahrene Rote Meer.

10 Link: https://www.eia.gov/outlooks/steo/pdf/steo_full.pdf

11 Link: https://iea.blob.core.windows.net/assets/493a4f1b-c0a8-4bfc-be7b-b9c0761a3e5e/Oil2024.pdf

12 Link: https://www.blackrock.com/us/individual/literature/whitepaper/bii-gauging-geopolitics-june-2019.pdf