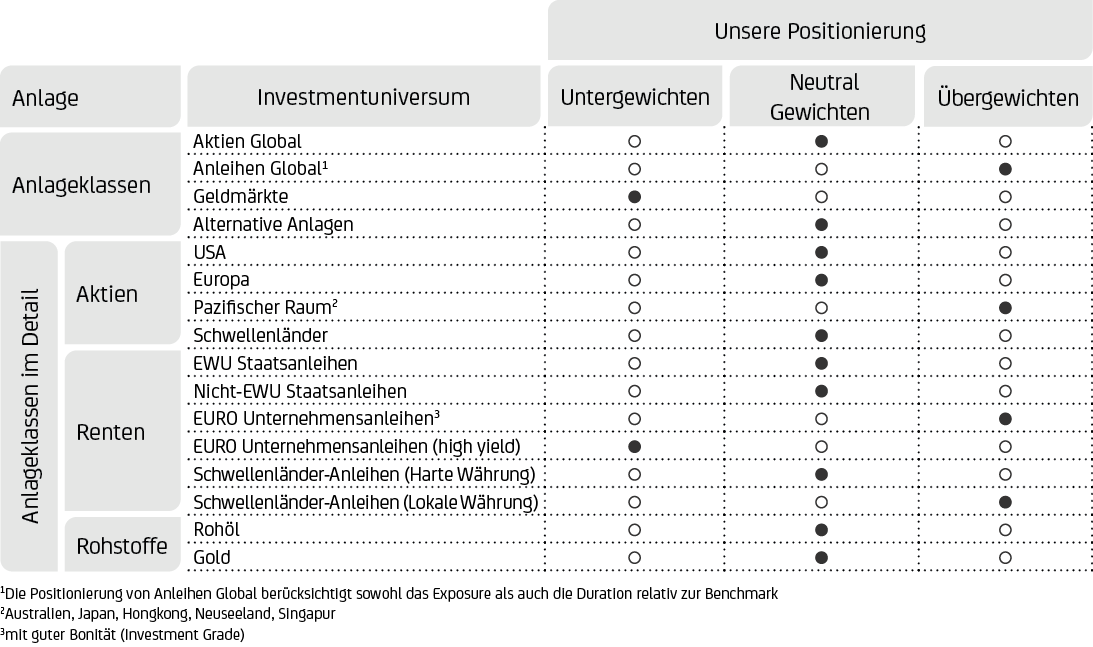

Unsere Anlagestrategie

UniCredit Group Investment Strategy – Asset Allocation

AKTIEN

AKTIEN GLOBAL: NEUTRAL

Das Umfeld für die globalen Aktienmärkte zeigt sich seit Jahresbeginn freundlich. Die US-Wirtschaft bleibt trotz Abkühlungstendenzen robust, und es zeichnet sich immer deutlicher ab, dass auch die europäische Wirtschaft die Talsohle durchschritten hat. Die Gewinnerwartungen sind entsprechend konstruktiv. Zudem stützt weiterhin die Aussicht auf einer weniger restriktive Geldpolitik. Hohe Bewertungen in manchen Bereichen und (geo)politische Risiken bleiben nicht unwesentliche Risiken. Wir behalten eine neutrale Gewichtung für globale Aktien bei.

AKTIEN EUROPA: NEUTRAL

Die zuletzt freundlicheren, häufig über den Erwartungen liegenden makroökonomischen Daten deuten darauf hin, dass die europäische Wirtschaft an Schwung gewinnt. Der Arbeitsmarkt im Euroraum bleibt solide, und die abkühlende Inflation stützt die Realeinkommen. Das starke Abschneiden der rechtsgerichteten Parteien bei den EU-Wahlen könnte die EU-Integration allerdings bremsen und die europäischen Märkte belasten. Die weiterhin vergleichsweise günstigen Bewertungen europäischer Aktien unterstützen diese Anlageklasse, die entsprechend gute Opportunitäten für wert- und qualitätsorientierte Anleger bietet. Wir setzen weiterhin auf eine neutrale Gewichtung.

US-AKTIEN: NEUTRAL

Das robuste makroökonomische Umfeld in den USA ist positiv für US-Aktien, auch wenn jüngere Makro-Daten erkennen lassen, dass sich das Wachstum verlangsamt. Nach den zuletzt ermutigenden Inflationsberichten (zu den Verbraucherpreisen und privaten Konsumausgaben) steht zu erwarten, dass die Fed im September mit der geldpolitischen Lockerung beginnen wird. Die Bewertungen von US-Aktien bleiben vergleichsweise hoch, und der S&P 500 Aktienindex weist eine außergewöhnlich hohe Marktkonzentration. Insgesamt behalten wir eine neutrale Gewichtung bei.

SCHWELLENLÄNDER-AKTIEN: NEUTRAL

In Asien bleiben wir bei chinesischen Aktien strategisch zurückhaltend. Wie das BIP-Wachstum im zweiten Quartal erkennen lässt, verläuft die Erholung weiterhin schleppend und ist hauptsächlich exportgetrieben. Die recht günstigen Bewertungen könnten jedoch für eine begrenzte taktische Aufholjagd angesichts fiskalischer und geldpolitischer Stimulus-Maßnahmen sprechen. Taiwan-Aktien wiederum werden durch den Boom im Halbleitersektor unterstützt. Insgesamt erscheinen die Bewertungen von Schwellenländer-Aktien aber vergleichsweise günstig. Wir setzen weiterhin auf eine neutrale Gewichtung, wobei ein selektives Vorgehen nach Ländern und Sektoren bei Schwellenländern unabdingbar bleibt.

ASIEN-PAZIFIK-AKTIEN (ENTWICKELTE MÄRKTE): ÜBERGEWICHTEN

Das solide Lohnwachstum bleibt ein stützender Faktor für japanische Aktien. Auch dass die Bank of Japan (BoJ) die Ära der negativen Zinssätze beendete und die Politik zur Steuerung der Renditekurve aufgab, wurde von den Märkten überwiegend positiv aufgenommen. Der Anstieg der Unternehmensgewinne und die Reform der Tokioter Börse ermutigen darüber hinaus zu umfangreichen Aktienrückkäufen. Sowohl die Anzahl als auch das damit verbundene Volumen der Aktienrückkäufe, die im Rahmen der Jahresberichterstattung angekündigt wurden, sind auf dem höchsten Niveau seit 2009. Die Bewertungen erscheinen trotz der jüngsten Performance nicht teuer. Da Japan Lebensmittel und Energie in großem Umfang importiert, könnte sich eine dauerhafte Schwäche des Yen allerdings auf die Inflation auswirken – und damit auch auf die Geldpolitik der BoJ. Deutlichere Zinsanhebungen als erwartet dürften Gegenwind für japanische Aktien bedeuten. Insgesamt behalten wir ein Übergewicht bei.

RENTEN

RENTEN GLOBAL: ÜBERGEWICHTEN

Angesichts der aktuellen Renditen und des geldpolitischen Schwenks der großen westlichen Zentralbanken bieten globale Anleihen weiterhin ein konkurrenzfähiges, interessantes Risiko-Ertrags-Profil. Vor dem Hintergrund der weiter abkühlenden, halten wir unseren Qualitätsfokus bei der Selektion von Anleihen wie Euro-Investment-Grade-Unternehmensanleihen und -Staatsanleihen weiterhin für angemessen. Staatsanleihen mit langer Laufzeit könnten im Falle einer deutlichen Konjunkturabschwächung (die allerdings nicht unser Basisszenario ist) eine wichtige Rolle bei der “Makro-Absicherung” spielen. Sollten der Rückgang der Inflation ins Stocken geraten oder der Preisauftrieb wieder zunehmen, könnte dies Anleihen belasten. Wir behalten unser Übergewicht auf Renten bei.

EUROPÄISCHE STAATSANLEIHEN (EWU): NEUTRAL

Nachdem die EZB die Zinswende vollzogen hat, behalten wir vor dem Hintergrund der abkühlenden Inflation und in Erwartung weiterer Zinssenkungen in der zweiten Jahreshälfte unsere konstruktive Sichtweise auf diese Anlageklasse bei. Sollte die Inflation und damit auch die Zinsen länger als allgemein erwartet auf einem höheren Niveau bleiben, könnte dies die Anlageklasse belasten (Risikoszenario). Unsere neutrale Gewichtung für diese Anlageklasse bleibt unverändert.

NICHT-EWU-STAATSANLEIHEN: NEUTRAL

Die sich weiterhin robust präsentierende US-Wirtschaft stützt Nicht-EWU-Staatsanleihen, auch wenn Abkühlungstendenzen in der US-Wirtschaft zuletzt sichtbarer geworden sind. Das Risiko, dass die Fed ihren Lockerungszyklus später beginnen könnte und der Umfang der Zinssenkungen weniger umfangreich werden könnte als erwartet, besteht trotz zuletzt positiv überraschender Inflationsdaten (niedriger als erwartet) fort (ist aber nicht unser Basisszenario). Wir bleiben bei einer neutralen Gewichtung dieser Anlageklasse.

EURO-UNTERNEHMENSANLEIHEN MIT GUTER BONITÄT (INVESTMENT GRADE): ÜBERGEWICHTEN

Die Kreditaufschläge von Euro-Unternehmensanleihen, die nach wie vor von der Widerstandsfähigkeit des Wirtschaftszyklus und der anhaltenden Suche der Anleger nach Rendite unterstützt werden, sind trotz der jüngsten Entwicklungen in Frankreich auf einem historisch niedrigen Niveau. Insgesamt sollten die Fundamentaldaten der IG-Unternehmen dank gesunder Bilanzen, über den Erwartungen liegender Gewinne, hoher Kassenbestände und eines im Vergleich zum langfristigen Durchschnitt niedrigen Verschuldungsgrads aber robust bleiben. Im Falle eines spürbaren wirtschaftlichen Abschwungs könnten die Ausfallraten steigen, womit Kursverluste einhergehen könnten (nicht unser Basisszenario). Wir behalten unser Übergewicht für diese Anlageklasse bei.

HOCHVERZINSLICHE EURO-UNTERNEHMENSANLEIHEN: UNTERGEWICHTEN

Die Kreditaufschläge von hochverzinslichen Unternehmensanleihen (HY), insbesondere solche von Unternehmen mit geringer Bonität, scheinen eine mögliche spürbare Abkühlung der Wirtschaft nach wie vor nicht vollumfänglich zu reflektieren. Außerdem sind HY-Anleihen nicht ausreichend liquide und erscheinen deswegen in der aktuellen Phase des Konjunkturzyklus nach wie vor wenig interessant. HY-Anleihen bleiben daher unverändert untergewichtet.

SCHWELLENLÄNDER-ANLEIHEN (HARTE WÄHRUNG): NEUTRAL

Schwellenländer-Anleihen in harter Währung bieten grundsätzlich eine interessante Carry (Renditevorteil gegenüber Euro-Staatsanleihen), aber unser Fokus liegt weiterhin auf qualitativ hochwertigen Anleihen. Das Bonitäts- und Fremdwährungsrisiko sollte bei einer Investition in Schwellenländer-Anleihen immer berücksichtigt werden. Wir bleiben defensiv und selektiv und meiden weiterhin Länder mit hoher Auslandsverschuldung und Leistungsbilanzdefizit. Entsprechend setzen wir weiterhin auf eine neutrale Gewichtung.

SCHWELLENLÄNDER-ANLEIHEN (LOKALE WÄHRUNG): ÜBERGEWICHTEN

Auch Schwellenländer-Anleihen in lokaler Währung bieten eine interessante Carry. Es gibt Spielraum für Zinssenkungen, wovon diese Anlageklasse profitieren könnte. Zudem scheinen die Währungen der Schwellenländer unterbewertet und dürften wieder an Boden gewinnen, wenn die Fed beginnt, die Zinsen zu senken. Eine abwartende Haltung der Fed und ein stärkerer US-Dollar würde die Anlageklasse belasten (nicht unser Basisszenario). Weiterhin gilt zu beachten, dass potenzielle Bonitätsrisiken sowie Fremdwährungsschwankungen, die bei Schwellenländern oftmals höher sind, den potenziellen Ertrag beeinträchtigen können. Schwellenländer-Anleihen in lokaler Währung bleiben übergewichtet.

GELDMARKT/LIQUIDITÄT: UNTERGEWICHTEN

Cash bietet grundsätzlich interessante Renditen, aber wir präferieren Anlagen in renditestärkere festverzinsliche Anlageklassen wie Euro-Unternehmensanleihen mit guter Bonität, da wir weiterhin erwarten, dass die Zinsen in den USA bzw. im Euroraum (weiter) sinken werden. Wir haben ein Untergewicht in diesem Anlagesegment.

ALTERNATIVE ANLAGEN: NEUTRAL

Alternative Anlagen bieten weiterhin Diversifikationspotenzial für das Portfolio. Sachwerte profitieren von ihrer Rolle als Instrumente der Inflationsabsicherung. Wir behalten eine neutrale Gewichtung für alternative Anlagen bei.

ROHSTOFFE: NEUTRAL

Niedrige Ölbestände, Produktionskürzungen der OPEC+ (die großen ölproduzierenden Länder und Russland, insgesamt 23 Staaten), und geopolitische Spannungen stützen die Ölpreise. Die OPEC+ hat ihre Vereinbarung über Mengenkürzungen (insgesamt ca. 3,6 Mio. Barrel pro Tag) zwar bis Ende 2025 verlängert. Allerdings werden acht Mitgliedsstaaten, die im November 2023 freiwillige Kürzungen um 2,2 Mio Barrel pro Tag vereinbart hatten, diese ab Oktober 2024 voraussichtlich stufenweise auslaufen lassen. Wir setzen weiterhin auf eine neutrale Gewichtung in dieser Anlageklasse.

GOLD: NEUTRAL

Gold profitiert weiterhin von verstärkten Zentralbankkäufen – insbesondere durch die chinesische Zentralbank (People‘s Bank of China), nachdem USA und EU beschlossen haben, die Währungsreserven der russischen Zentralbank einzufrieren. Auch die Erwartung niedrigerer Zinsen und geopolitische Unsicherheiten bleiben stützende Faktoren. Wir behalten eine neutrale Gewichtung bei.

WÄHRUNGEN

EUR-USD

Die jüngsten Makrodaten, insbesondere die Abkühlung der US-Inflation, stützen unser Szenario, das drei Zinssenkungen bis Dezember durch die Fed vorsieht. Der US-Dollar könnte dadurch belastet werden, dass die Märkte eine geldpolitische Lockerung durch die Fed für die zweite Jahreshälfte einpreisen.

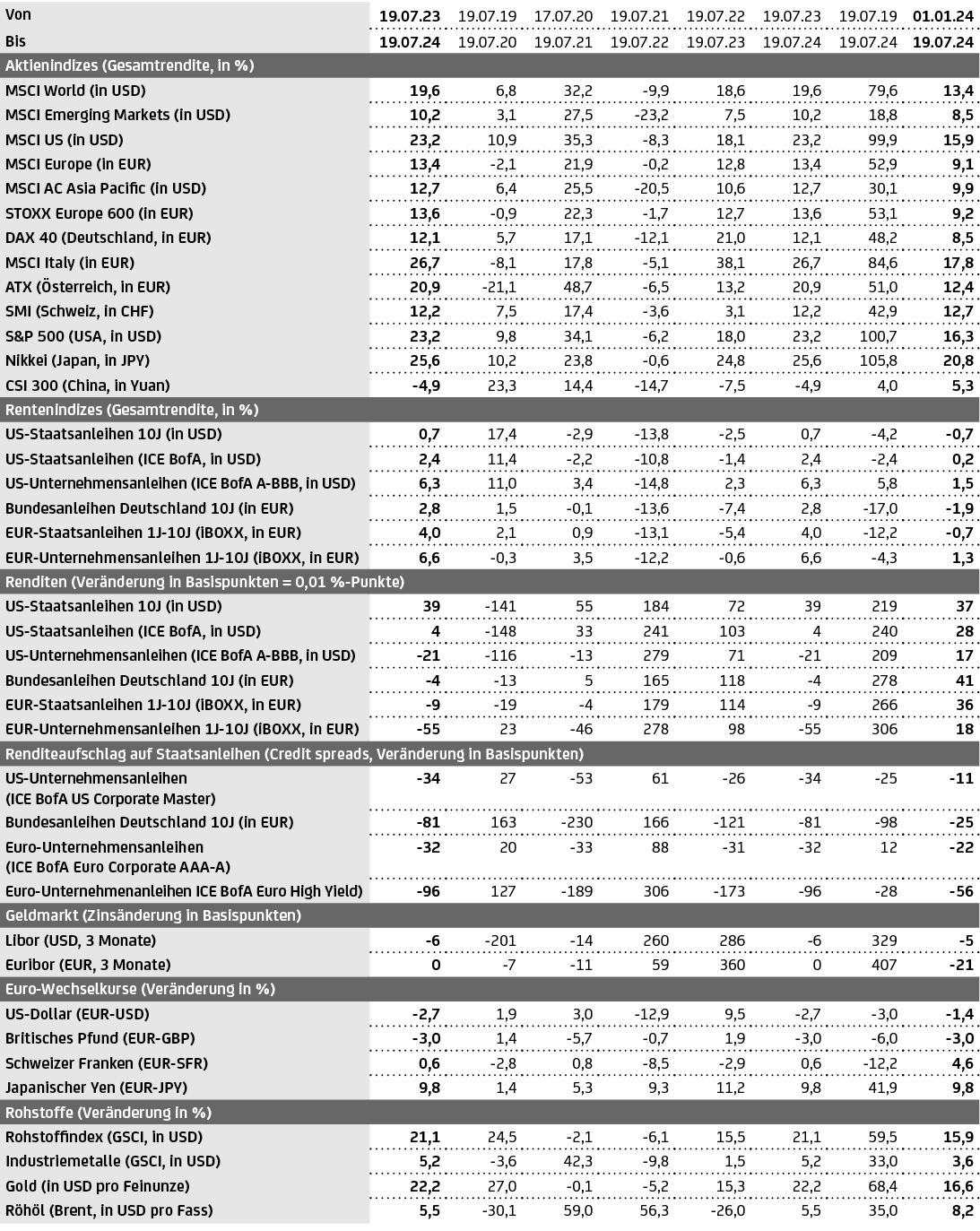

Bitte beachten Sie: Vergangenheitswerte und Prognosen sind kein verlässlicher Indikator für eine zukünftige Wertentwicklung. Indizes können nicht erworben werden und beinhalten daher keine Kosten. Bei einer Anlage in Wertpapieren fallen Kosten an, welche die Wertentwicklung reduzieren. Die Rendite bei Anlagen in Fremdwährungen kann auch infolge von Währungsschwankungen steigen oder fallen. Um die Entwicklung von Staatsanleihen in einem festen Laufzeitbereich abzubilden, werden so genannte synthetische Anleihen berechnet. Dabei wird jeweils die zum relevanten Zeitpunkt „passendste“ reale (echte) Bundesanleihe herangezogen und als Referenz für die Renditechance der synthetischen Anleihe genommen. Abgebildet ist die Entwicklung der erwarteten Rendite bis zur Endfälligkeit (Yield to maturity) unter folgenden Voraussetzungen: bedingungsgerechte Bedienung der Zinszahlungen und Einlösung sowie Halten bis Endfälligkeit. Insoweit handelt es sich um eine Renditechance. Die Renditechancen spiegeln die unterschiedlichen Risikoeinschätzungen der Anleger zu den jeweiligen Produkten bzw. Ländern wieder (höhere Renditechance=höhere Risikoeinschätzung). Die synthetischen Anleihen können nicht erworben werden und beinhalten daher keine Kosten. Bei Währungen und Rohstoffen sind anfallende Erwerbs- und/oder Verwahrkosten nicht berücksichtigt. Quelle: Refinitiv Datastream. Stand: 19.07.2024.