Wirtschaft und Märkte

Geldpolitik der Zentralbanken nähert sich dem Wendepunkt

US-WIRTSCHAFT ZEIGT SICH ROBUST, FED BEHÄLT ZINSAUSBLICK FÜR 2024 BEI

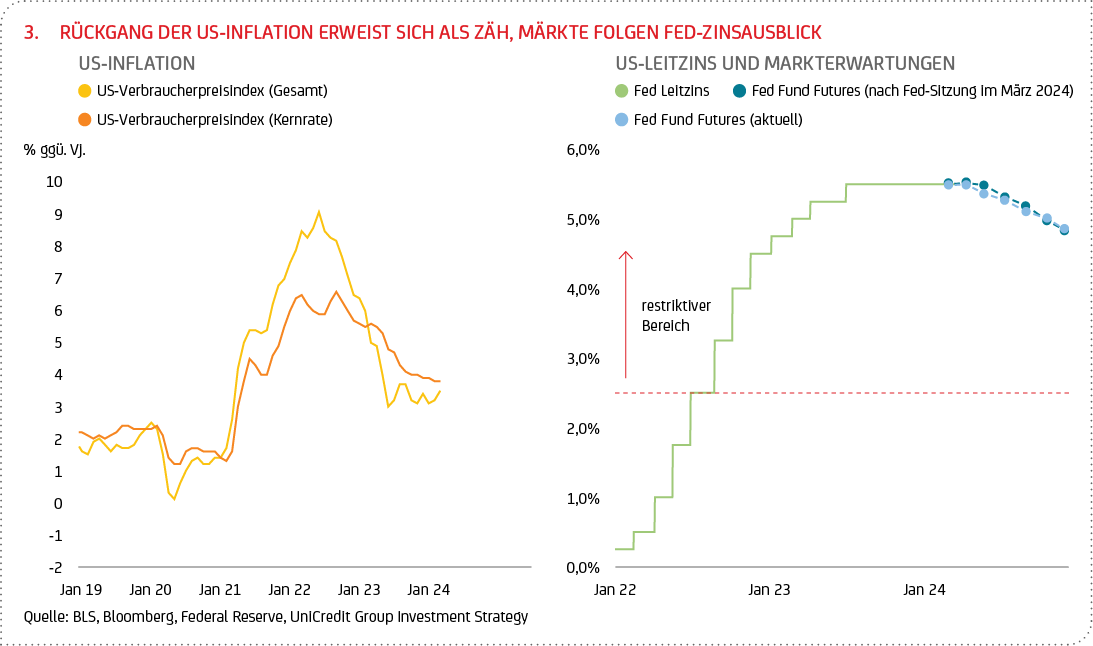

Nach den jüngsten Konjunkturdaten gehen wir weiterhin von einem „Soft Landing“6 der US-Wirtschaft im Jahr 2024 mit einer gesamtwirtschaftlichen Wachstumsrate von rund 2 % aus. In der zweiten Hälfte des vergangenen Jahres wuchs die US-Wirtschaft mit einer annualisierten Rate von 4 % und damit doppelt so schnell wie ihr Trendwachstum7, was vor allem auf den privaten Konsum zurückzuführen war. Diese Entwicklung wird jedoch nicht von Dauer sein, da die Überschussersparnisse der privaten Haushalte weiter aufgebraucht werden und die Zahlungsausfälle bei Verbraucherkrediten zunehmen dürften. Während sich das Lohnwachstum immer noch hartnäckig über 4 % hält, sollte es seitens der Arbeitsnachfrage Entspannungstendenzen geben. So sind die Einstellungsabsichten der kleinen Unternehmen für die nächsten drei Monate auf den niedrigsten Stand seit Mai 2020 gesunken, und die Indikatoren für den Beschäftigungsabbau sind gestiegen. Auch die Fiskalpolitik, die im vergangenen Jahr einen positiven Beitrag zum BIP-Wachstum leistete, dürfte in diesem Jahr einen neutralen bis negativen Einfluss haben. Der Disinflationsprozess bei der US-Teuerungsrate erweist sich zuletzt weiterhin als zäh, mit einem moderaten Anstieg der Gesamtrate auf 3,5 % im März (von 3,2 % im Februar) und einer stagnierenden Kernrate bei 3,8 %. Dennoch erwarten wir, dass die gesamtwirtschaftliche Inflationsrate bis Ende 2024 auf knapp über 2 % sinken wird, während die Kerninflation ein Quartal später folgen wird (siehe Grafik 3).

Die US-Notenbank hat auf ihrer Sitzung im März den Leitzins unverändert bei 5,50 % (oberes Ende des Zielbandes) belassen und das Tempo des Bilanzabbaus beibehalten. In der Pressekonferenz sagte Fed-Präsident Powell, dass die jüngsten Inflationszahlen eine weiterhin vorsichtige Haltung der Fed rechtfertigten, und bekräftigte, dass noch mehr Daten benötigt würden, um zuversichtlich genug zu sein, die Zinsen senken zu können. Er sagte jedoch auch, dass die höhere Inflation im Januar und Februar nichts an der grundsätzlichen Einschätzung der Fed bezüglich der Inflationsaussichten geändert habe und dass Zinssenkungen wahrscheinlich „irgendwann“ in diesem Jahr angemessen seien. Darüber hinaus hat die Fed ihre Wachstumsprognose deutlich und ihre Prognose für die Kerninflation in diesem Jahr leicht nach oben korrigiert. Dementsprechend hat sich der „Dot Plot“8 der Zinsprognosen leicht nach oben verschoben, der Medianwert des Plots deutet aber immer noch auf Zinssenkungen von 75 Basispunkten (Bp) in diesem Jahr hin (was drei Zinssenkungen entspricht), worauf die Märkte größtenteils eingeschwenkt sind (siehe Grafik 3). Schließlich erklärte Powell, dass die Fed das Tempo des Bilanzabbaus der Zentralbank wahrscheinlich „recht bald“ verlangsamen werde. Wir gehen nach wie vor davon aus, dass die Fed ab dem Sommer mit Zinssenkungen beginnen wird, und erwarten eine Ankündigung zur Verlangsamung des Bilanzabbaus auf der nächsten Sitzung im Mai, die dann im Juni dieses Jahres beginnen dürfte.

WIRTSCHAFT IM EURORAUM ERHOLT SICH, EZB DEUTET ENDE DER RESTRIKTIVEN GELDPOLITIK AN

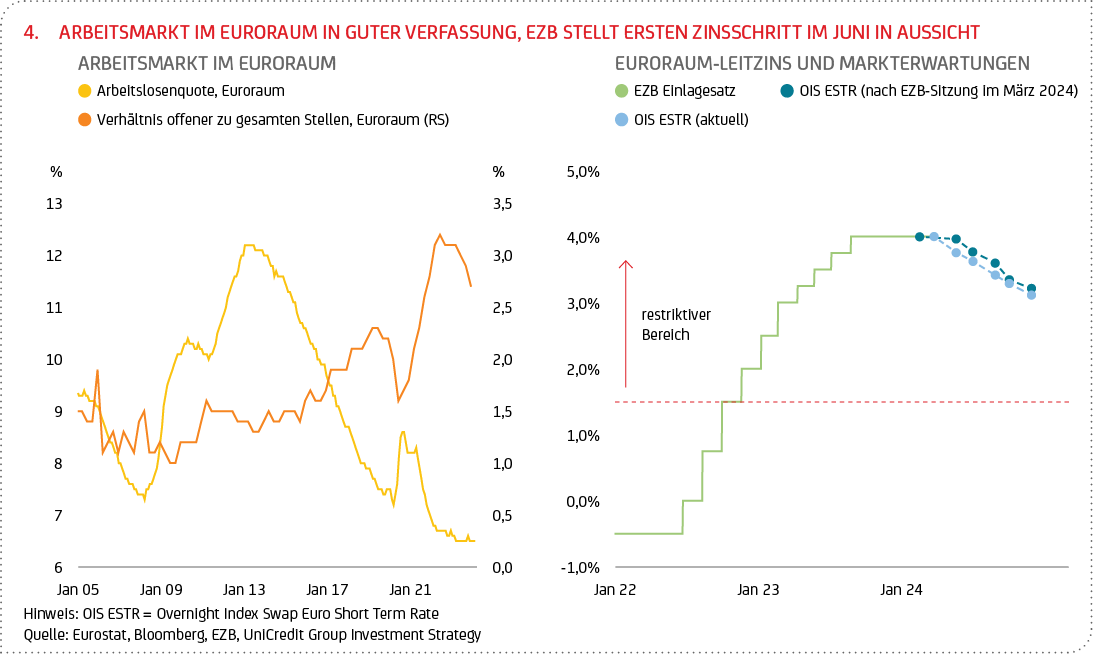

Nach den zuletzt veröffentlichten Konjunkturindikatoren bestätigen wir unsere Wachstumsprognose für den Euroraum, die für das laufende Jahr ein leicht positives Wachstum von rund 0,5 % vorsieht. Die Einkaufsmanagerindizes für März deuten nun deutlicher darauf hin, dass die Konjunktur die Talsohle durchschritten hat und sich allmählich erholen dürfte. Trotz einer eineinhalbjährigen Phase wirtschaftlicher Stagnation zeigt sich der Arbeitsmarkt nach wie vor widerstandsfähig, was auf Neueinstellungen insbesondere im öffentlichen Sektor und im Baugewerbe zurückzuführen ist, wo die Beschäftigung im Verhältnis zur Wirtschaftstätigkeit besonders hoch war (im Gegensatz zu den marktbestimmten Dienstleistungen). Auch wenn sich das Beschäftigungswachstum zu verlangsamen scheint, ist die Arbeitslosenquote nach wie vor auf einem Rekordtief (siehe Grafik 4), und die Daten zu den offenen Stellen deuten auf eine langsame Entspannung auf dem Arbeitsmarkt hin. Der gesunde Arbeitsmarkt spielt eine Schlüsselrolle bei der Eindämmung der Abwärtsrisiken für die Wirtschaft und verschafft der EZB Zeit, die Nachhaltigkeit des Inflationsrückgangs zu beurteilen. Die Besorgnis über den starken Lohndruck und die hohen Lohnstückkosten scheint jedoch übertrieben.

Auf ihrer Sitzung im April beließ die EZB ihre Geldpolitik unverändert, ebnete aber den Weg für eine Zinssenkung auf der Sitzung im Juni, wenn auch neue Wachstums- und Inflationsprognosen vorliegen werden. Über den Zeitpunkt der ersten Zinssenkung hinaus wollte die Zentralbank keine Signale über den Zinspfad aussenden. Angesichts der Unsicherheiten hinsichtlich des Tempos der Disinflation im Dienstleistungssektor, des geopolitischen Umfelds und des geldpolitischen Kurses der Fed gehen wir jedoch weiterhin davon aus, dass der Lockerungszyklus der EZB langsam voranschreiten wird, vermutlich mit einem Tempo von 25 Bp pro Quartal bis Ende 2024 auf 3,25 % für den Einlagensatz. Auch der Markt ist auf dieses Szenario weitgehend eingeschwenkt (siehe Grafik 4). Die Risiken für unser Szenario halten wir für ausgewogen. Einerseits könnte die EZB die Zinsen weniger stark senken als von uns erwartet, wenn eine Verschärfung der geopolitischen Spannungen zu einem starken Anstieg der Energiepreise, einer Unterbrechung der Lieferkette oder der Einführung umfassender Zölle führen würde. Auf der anderen Seite wäre eine deutliche Verschlechterung am Arbeitsmarkt, wenn die Erholung der Wirtschaftstätigkeit ausbleibt, ein offensichtlicher Auslöser für einen dovischen9 Kurswechsel. Die EZB hat auch deutlich gemacht, dass ihre Geldpolitik unabhängig von der der US-Notenbank ist. Erstens, weil sich die Inflation in den USA von der Inflation im Euroraum unterscheidet. Zweitens ist der Wechselkurs nicht der einzige Kanal, der beobachtet werden muss. Das Ausmaß, in dem der Zinspfad der Fed die Geldpolitik im Euroraum beeinflussen könnte, hängt auch von den breiteren finanziellen Bedingungen ab. Sollten beispielsweise die Markterwartungen in Bezug auf Zinssenkungen der Fed weiter zurückgehen, könnte dies den EUR-USD-Wechselkurs schwächen und zu einer Lockerung der finanziellen Bedingungen führen. Wie sich die finanziellen Bedingungen letztlich verhalten werden und ob dies zu einem schwächeren Zinssenkungszyklus der EZB führen könnte, ist aufgrund einer Reihe unterschiedlicher Einflussfaktoren aber aktuell nur schwerlich einschätzen.

CHINA: MODERATE ERHOLUNG SETZT SICH FORT, ABER WEITERHIN WENIG STIMULUS

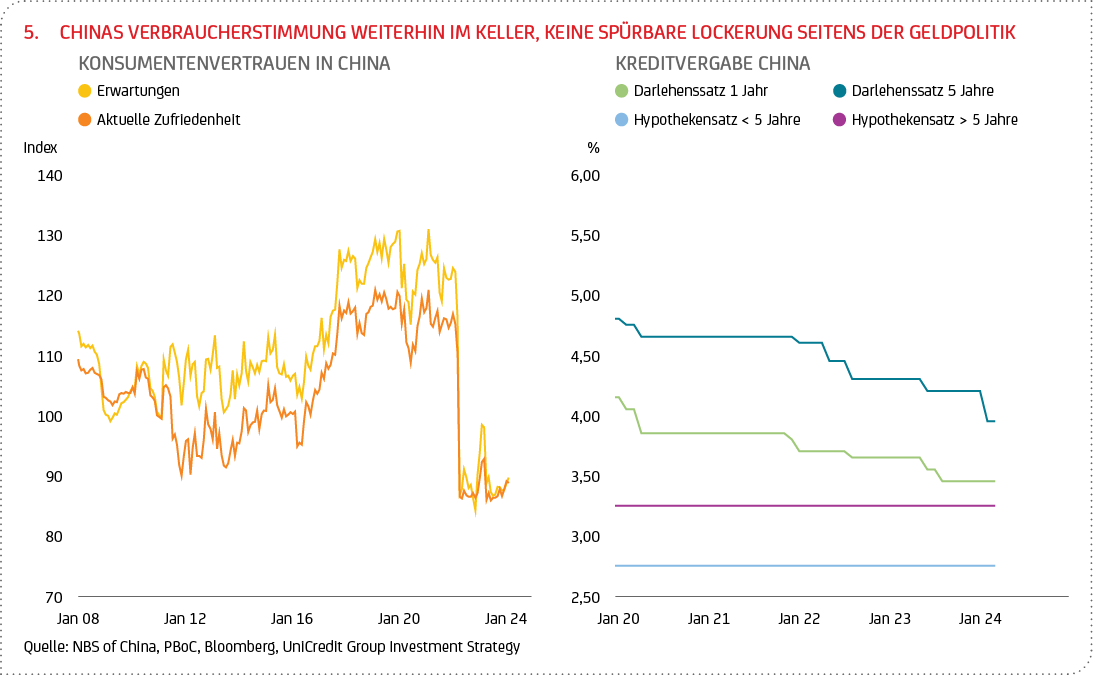

Die Frühindikatoren deuten auch im März auf eine moderate Erholung der chinesischen Wirtschaft hin, insbesondere die Einkaufsmanagerindizes für den Dienstleistungssektor haben sich verbessert. Damit setzt sich die konjunkturelle Erholung über den Sondereffekt des chinesischen Neujahrsfestes hinaus fort, was wir für die weitere wirtschaftliche Entwicklung positiv bewerten. Dennoch gehen wir weiterhin davon aus, dass es weiterer staatlicher Unterstützung bedarf, um das Wachstumsziel der chinesischen Regierung von rund 5 % in diesem Jahr zu erreichen. Dass sich die Wirtschaft noch nicht wirklich erholt hat, zeigt sich auch in der anhaltend schlechten Stimmung der chinesischen Verbraucher (siehe Grafik 5). Letztere war im Jahr 2022 deutlich eingebrochen, da Schließungswellen im Zuge der Coronapandemie (Null-Covid-Strategie) und Sorgen um den Immobilienmarkt das Verbrauchervertrauen spürbar erschüttert hatten. Seither hat sich die Stimmung nicht nachhaltig verbessert. An der Inflationsfront war zuletzt ein leichter Anstieg der Teuerungsraten zu beobachten, nachdem die Inflation im Februar um moderate 0,7 % gegenüber dem Vorjahresmonat gestiegen war. Allerdings dürfte dieser Anstieg weitgehend auf die ferienbedingte Nachfrage rund um das Neujahrsfest zurückzuführen sein. Bis zuletzt gab es in China keinen nennenswerten Inflationsdruck, vielmehr war die Wirtschaft seit Oktober letzten Jahres von einer monatelangen Deflation geprägt.

Von Seiten der Geldpolitik gab es bisher nur moderate staatliche Unterstützungsmaßnahmen. So hat die chinesische Zentralbank (People’s Bank of China, PBoC) keine größeren Stimulierungsmaßnahmen ergriffen und die Zinsen verschiedener Kreditfazilitäten nur geringfügig angepasst (siehe Grafik 5). Auf der fiskalischen Seite dürfte der Großteil der staatlichen Unterstützung durch die Ausgabe von zweckgebundenen Anleihen für Infrastrukturzwecke erfolgen. Bislang sind keine umfassenden Konjunkturmaßnahmen zu erwarten, es sei denn, es kommt zu einem größeren makroökonomischen Schock, während die Regierung versucht, zu einem stärker konsumorientierten Wachstumsmodell überzugehen und den Immobilienmarkt zu verkleinern.

POSITIVE STIMMUNG AN DEN FINANZMÄRKTEN – ABER MIT LEICHTEN RÜCKSETZERN

Solide Wirtschaftsdaten sorgten auch in den letzten Wochen für eine positive Anlegerstimmung, da sich nicht nur in den USA, sondern auch im Euroraum die Anzeichen für ein „Soft Landing“ der Wirtschaft mehrten. Vor diesem Hintergrund setzte der S&P 500 seinen zu Jahresbeginn begonnenen Aufwärtstrend fort, wenngleich die Dynamik zuletzt immer mehr nachließ, da die Aussicht auf eine spätere Zinssenkung durch die US-Notenbank belastend wirkte (Stand: 12. April, siehe Tabelle). Der Euro Stoxx 50 folgte diesem Trend. Während sich Aktienanleger über gute Wirtschaftsdaten freuen konnten, waren die Zeiten für Anleger in festverzinsliche Wertpapiere schwieriger. Stabilere US-Inflationsdaten, eine robuste Konjunktur und die Aussicht auf spätere Zinssenkungen der Fed in diesem Jahr führten zu steigenden Renditen bei US-Anleihen. So legten die Renditen 10-jähriger US-Staatsanleihen von Anfang März bis Mitte April um gut 35 Bp zu; die Renditen 10-jähriger Bundesanleihen konnten sich diesem Trend nicht ganz entziehen, stiegen aber nur um knapp 5 Bp an (Stand 12. April, siehe Tabelle).

Auf den Rohstoffmärkten setzte der Ölpreis seinen Aufwärtstrend in den letzten Wochen fort, wobei die anhaltende Angebotsverknappung seitens der OPEC-Staaten sowie die geopolitischen Spannungen im Nahen Osten die Haupttreiber dieser Entwicklung waren. Der Ölpreis lag zeitweise bei 92 US-Dollar pro Barrel und damit auf dem höchsten Stand seit Oktober 2023. Auch der Goldpreis legte in den letzten Wochen weiter zu und erreichte neue Höchststände. In der Spitze kostete das Edelmetall knapp unter 2.400 US-Dollar je Feinunze. Als Haupttreiber der jüngsten Rallye sehen wir vor allem die anhaltend hohe Nachfrage von Privatanlegern (Vermögensverwalter und Hedgefonds) aufgrund der gestiegenen geopolitischen Unsicherheiten, die anhaltende Nachfrage nach physischem Gold aus edelmetallaffinen Regionen wie China und Indien sowie die Nachfrage von Zentralbanken zur Diversifizierung ihrer Reserven. Der rasante Anstieg der letzten Wochen deutet unseres Erachtens aber auch auf ein hohes Maß an Spekulation im Markt hin, was das Risiko einer Korrektur erhöht. Der EUR-USD-Kurs schwächte sich im Berichtszeitraum leicht ab, was vor allem auf den Anstieg der US-Renditen und das Auspreisung frühzeitiger Zinssenkungen in den USA zurückzuführen war.

6 Unter “Soft Landing” (sanfte Landung) versteht man in der Wirtschaft üblicherweise einen zyklischen Konjunkturabschwung, der nicht in eine Rezession mündet.

7 Das Trendwachstum ergibt sich, wenn man von den vorübergehenden saisonalen und konjunkturellen Schwankungen der Wirtschaftsentwicklung absieht.

8 Grafische Darstellung der individuellen Zinsprognosen der 18 Mitglieder des

Offenmarktausschusses (FOMC).

9 Unter „dovisch“ versteht man eine unterstützende Haltung der Zentralbank, die einen niedrigen Zinssatz anstrebt, um das Wirtschaftswachstum zu fördern.