Im Fokus

Sorgt der Krieg im Nahen Osten für einen neuen Anstieg der Energiepreise?

Die überraschenden Angriffe der Hamas auf Israel lassen alte Sorgen um hohe Energiekosten neu aufflammen. Auch wenn weder in Israel noch in den palästinensischen Gebieten relevante Mengen an Erdöl gefördert werden, nähren die Auswirkungen des Konflikts auf die Region Befürchtungen, dass der Krieg die Ölproduktion der führenden Produzenten im Nahen Osten (und damit die globalen Energiemärkte) weiter beeinträchtigen und eine längere Phase hoher Ölpreise nach sich ziehen könnte. Wie stark die Energiepreise, und damit auch die globalen Finanzmärkte, von der Lage in Israel beeinflusst werden, dürfte vor allem davon abhängen, ob ein überregionaler Konflikt zu erwarten ist. Wir versuchen mögliche Szenarien einzuordnen – auch unter dem Blickwinkel möglicher Auswirkungen für den Inflationsdruck weltweit.

Begrenzte Auswirkungen auf den Ölmarkt im Falle eines lokal begrenzten Konflikts (unser Basisszenario)

Die Gewalt in Israel und den Palästinensergebieten wird die Beziehungen Israels zur arabischen Welt nachhaltig belasten, aber wir gehen davon aus, dass der Konflikt selbst lokal auf Gaza und Umgebung begrenzt bleibt. Nicht auszuschließen ist, dass sich mit der Hisbollah, die enge Beziehungen zur Hamas unterhält, an der Grenze zum Libanon eine zusätzliche militärische Front im Norden Israels eröffnet, welche die Dinge für Israel verkomplizieren würde. Der Krieg dürfte zudem die Bemühungen der US-Regierung von Joe Biden um eine Normalisierung der Beziehungen zwischen Saudi-Arabien und Israel erschweren: Eine Fortsetzung der saudisch-israelischen Annährung angesichts einer heftigen israelischen militärischen Gegenoffensive erscheint schwer vorstellbar. Auch wenn Saudi-Arabien kein Interesse daran haben dürfte, selbst in den Konflikt verwickelt zu werden, kann es mutmaßlich kein Abkommen mit Israel schließen, solange der Konflikt mit den Palästinensern andauert.

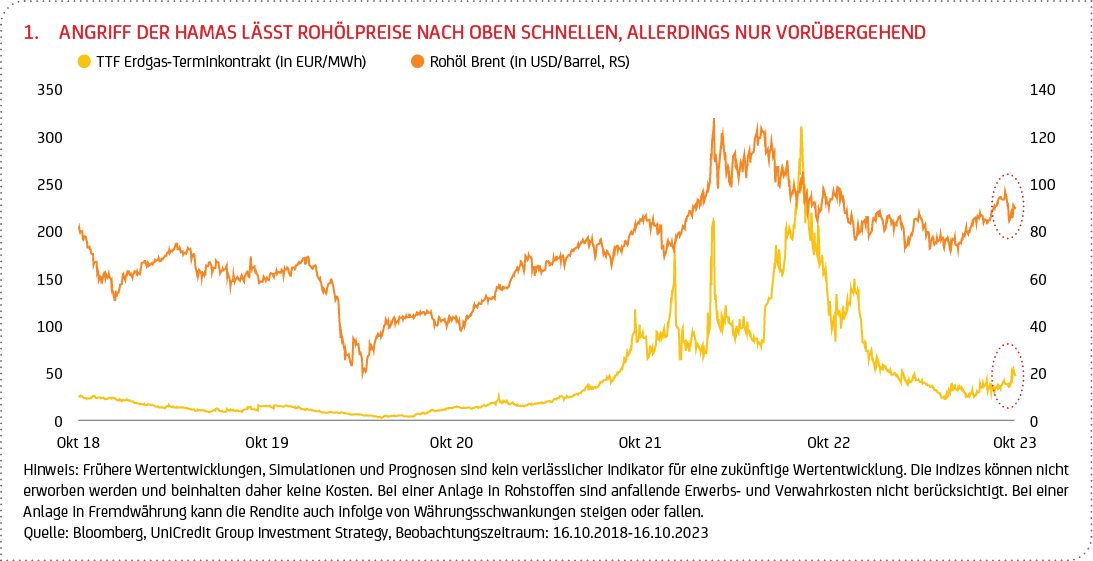

Seit Juli hatte die OPEC+1 unter der Führung von Saudi-Arabien und Russland die Ölpreise durch die Ankündigung von Produktionskürzungen auf über 95 US-Dollar pro Barrel getrieben. Diese Entwicklung drohte der Inflation auf der ganzen Welt einen neuen Schub zu geben. Anfang Oktober, vor dem Ausbruch des Konflikts in Israel, ließen deutlich höhere Zinsen den Ölpreis zunächst aber wieder um mehr als 10 % auf unter 84 US-Dollar fallen. Die Hoffnungen, dass die Weltwirtschaft von der hohen Inflation in eine ruhige Phase und eine „weiche Landung“ übergehen würde, wichen der Sorge um eine Verlangsamung des weltweiten Wirtschaftswachstums infolge einer länger restriktiven Geldpolitik seitens der großen westlichen Zentralbanken, insbesondere von Fed und EZB. Der Angriff der Hamas auf Israel hat diesen Preisrückgang zum Teil wieder rückgängig gemacht. Mit ihm sind die Rohölpreise zunächst sprunghaft nach oben geschnellt. Der Preis stieg unmittelbar infolge des Angriffs auf 89 US-Dollar pro Barrel, gab anschließend aber wieder nach (siehe Grafik 1).

Sollt der Konflikt lokal begrenzt bleiben (unser Basisszenario), dürften auch die Auswirkungen auf die Ölpreise begrenzt sein. Weder in Israel noch in den palästinensischen Gebieten werden relevante Mengen an Erdöl gefördert. Die Ölversorgung und die -exporte des Iran sind jedoch von zentraler Bedeutung. Denkbar ist, dass die jüngsten Ereignisse eine striktere Durchsetzung der bestehenden Sanktionen seitens der USA gegen den Iran zur Folge haben, die in diesem Jahr aus Sorge um steigende Treibstoffpreise gelockert wurden. Im Nahen Osten befinden sich zudem nicht nur einige der wichtigsten Fördernationen der Welt, sondern mit der Straße von Hormus auch eine zentrale Transportroute. Etwa ein Fünftel der globalen Ölversorgung könnten von einer potenziellen Sperrung durch den Iran betroffen sein. Allerdings erscheint zum jetzigen Zeitpunkt unwahrscheinlich, dass es zu einer derartigen Eskalation kommt, denn daran haben die Ölförderstaaten kein Interesse.

Aber auch wenn man davon ausgeht, dass der Westen eine eher versöhnliche Haltung gegenüber Teheran einnimmt, könnten dem Ölmarkt erhebliche Mengen entzogen werden (nämlich die aus dem Iran) – und das in einer Zeit der Unterversorgung, nachdem Saudi-Arabien und Russland die vorgenommenen Produktionskürzungen vorerst beibehalten wollen. Theoretisch sind ausreichend Produktionskapazitäten vorhanden, um etwaige Ausfälle aus dem Iran zu kompensieren. Das würde aber voraussetzen, dass Länder wie Saudi-Arabien und die Vereinigten Arabischen Emirate dazu bereit sind. Tatsächlich hat Saudi-Arabien seine Unterstützung für die Bemühungen der OPEC+ um ein Gleichgewicht auf den globalen Ölmärkten zuletzt bekräftigt. Es scheint also möglich, dass sich die Brent-Preise in der Nähe des derzeitigen Niveaus einpendeln könnten, auch wenn Anlieger und Investoren sich vorerst auf weitere Schwankungen einstellen sollten. Die Auswirkungen auf die Inflation dürften dann eher begrenzt bleiben, zumal der Effekt auf die Kerninflation begrenzt ist. Auch kann man davon ausgehen, dass weder die Fed noch die EZB unmittelbar auf angebotsseitige Faktoren der Teuerung (wie sie bei einem Energiepreisschock auftreten) reagieren würden. Mittelfristig gehen wir davon aus, dass die Brent-Preise 2024 auf rund 85 US-Dollar pro Barrel am Ende des Jahres fallen könnten, wenn die OPEC+ voraussichtlich mehr Fördermengen freigeben wird.

Druck auf die Ölpreise bei Eskalation mit direkter Beteiligung des Iran (Risikoszenario)

Ein signifikanter Anstieg des Ölpreises über einen längeren Zeitraum hinweg wäre nur bei einer erheblichen Ausweitung des Konfliktes zu erwarten. Ein solches Risikoszenario halten wir für unwahrscheinlich, zumal die USA und die EU Druck auf Israel ausüben dürften, den Iran nicht in den Konflikt hineinzuziehen. Eine direkte Konfrontation zwischen Israel und dem Iran dürfte ohnehin weder im Interesse des Iran liegen, noch wäre sie im Interesse Israels, denn die Operation im Gazastreifen dürfte bereits große Teile der militärischen Kapazitäten des Landes in Anspruch nehmen. Sollte sich nichtsdestotrotz eine direkte (militärische) Auseinandersetzung zwischen Israel und dem Iran entwickeln, könnten sich auch andere regionale Akteure gezwungen sehen einzugreifen. Anders als etwa in den siebziger Jahren gibt es heute allerdings kein gemeinsames, koordiniertes Vorgehen der Länder des Nahen Ostens (gegen Israel), und angesichts der schiitisch-sunnitischen

Rivalität erscheint fraglich, warum etwa Saudi-Arabien den Iran, seinen Erzfeind, unterstützen sollte. Eine Unterstützung Israels erscheint gleichermaßen unwahrscheinlich. Gefährlich wäre eine Entwicklung, in der die schiitisch-sunnitische Rivalität eskalieren und Saudi-Arabien etwa durch iranische Provokationen in den Konflikt hineingezogen würde. In diesem Szenario gäbe es drei nicht miteinander verbündete Lager: Israel, die sunnitischen Länder (vertreten durch Saudi-Arabien) und die schiitischen Länder (vertreten durch den Iran).

In einem solchen Risikoszenario wären Erdölpreise über 100 US-Dollar nicht auszuschließen. Dies könnte die Abschwächung des Inflationsdrucks, die aktuell zu beobachten ist, spürbar verlangsamen. Fed und EZB könnten sich dann doch gezwungen sehen, die Zinsen erneut anzuheben bzw. mögliche Zinssenkungen im kommenden Jahr weiter aufzuschieben, wobei die Aufgabe der Zentralbanken dadurch erschwert wird, dass anhaltend hohe Ölpreise gleichzeitig die Konjunktur belasten würden. Dies würde dann eine Lockerung anstelle einer Straffung der Geldpolitik nach sich ziehen, wobei sich das Timing für eine solche geldpolitische Maßnahme als äußert schwierig erweisen dürfte. Unter dem Strich also kein einfacher Balanceakt.

Erdgas: heftige Preisreaktion scheint überzogen

Mit Blick auf Deutschland und Europa sollte darüber hinaus nicht unerwähnt bleiben, dass in der Folge des Hamas-Angriffs auf Israel auch die Gaspreise (Terminkontrakt TTF zur Auslieferung in einem Monat an der Börse in Amsterdam) zeitweise um mehr als 28 Prozent gestiegen sind, auf den höchsten Stand seit Ende März dieses Jahres (siehe Grafik 1 oben). Ein Grund hierfür war zum einen, dass Israel ein wichtiges Gasfeld stillgelegt hat. Zum anderen gab es einen möglichen Sabotageakt auf die Gaspipeline Balticconnector zwischen Finnland und Estland. Die Pipeline steht aktuell still. Lange war Israel eines der wenigen Länder im Nahen Osten ohne nennenswerte Gas- und Erdölvorkommen, hat aber zuletzt Gasfelder im Mittelmeer erschlossen. Der Krieg gefährdet die Pläne des Landes, ein bedeutender regionaler Energielieferant zu werden. Dies könnte letztlich auch dazu führen, dass weniger LNG, also Flüssiggas, nach Europa geliefert wird. Die heftige Preisreaktion halten wir aber für überzogen. Die Ausgangslage für die Versorgung am europäischen Erdgasmarkt ist deutlich besser als im vergangenen Jahr. Die europäischen Gasspeicher waren Ende September zu 95 % gefüllt – deutlich über dem Fünfjahresschnitt von 87 %. Die große Unbekannte beim Blick auf den Gaspreis bleibt die Frage, wie kalt der Winter wird. Die bisherigen Langfristprognosen für den Winter deuten auf einige wenige Kälteereignisse hin, insgesamt sehen die Berechnungen auf Basis des europäischen Wettermodells (EZMW)2 aber einen eher zu warmen Winter in Europa.

1 Die länder der OPEC+ umfassen die Ölförderländer der OPEC sowie der Nicht-OPEC-Staaten, wie z. B. Russland

2 Das Europäische Zentrum für mittelfristige Wettervorhersage (EZMW) ist ein unabhängiges internationales Forschungsinstitut und ein Wetterdienst für globale numerische Wettervorhersagen und Klimatologie.