Wirtschaft und Märkte

FED und EZB zwischen „hawkisher Pause“ und „dovishem Zinsschritt“

„HAWKISCHE PAUSE“: FED BEHÄLT ZINSNIVEAU BEI UND BEKRÄFTIGT LÄNGER RESTRIKTIVE GELDPOLITIK

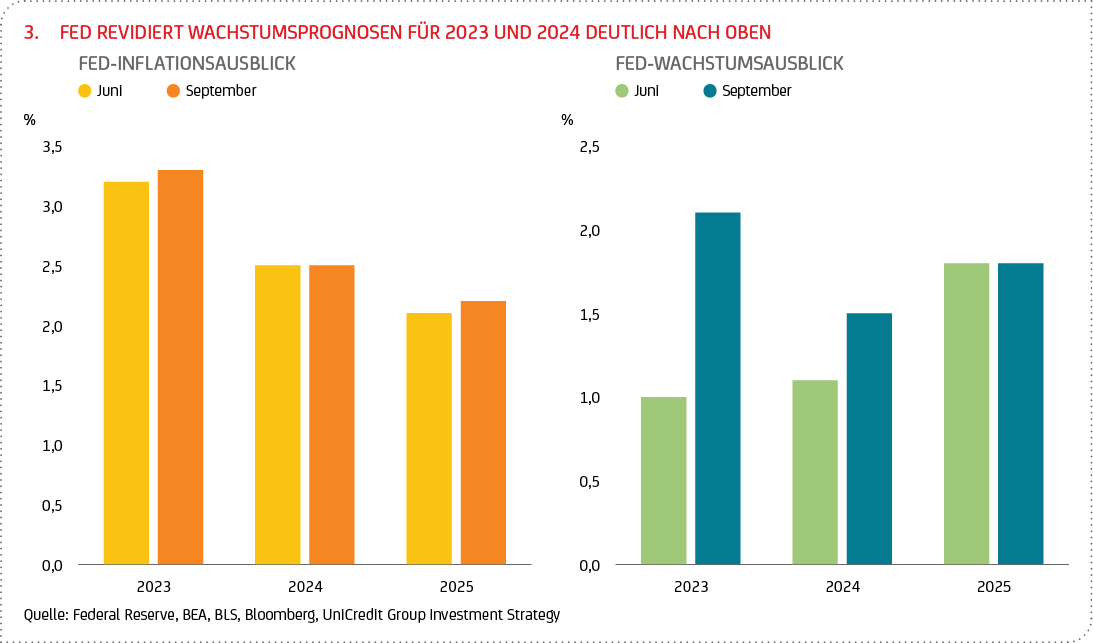

Auf ihrer letzten Sitzung im September beließ die US-Notenbank ihren Leitzins (oberes Ende) unverändert bei 5,50 %. Dennoch wurde dieser Entscheid von den Finanzmärkten als „hawkische Pause“ interpretiert, da die Fed zusätzlich ihre Prognosen für das BIP-Wachstum in diesem und im nächsten Jahr deutlich nach oben korrigiert hat. Aufgrund der robusten Wirtschaftsaktivität geht sie nun davon aus, dass die Zinssätze länger hoch bleiben müssen, um die Inflation nachhaltig auf das 2-Prozent-Ziel zurückzuführen. Während der sogenannte „Dot Plot“ (Zinsausblick der Fed-Mitglieder) immer noch auf eine weitere Zinserhöhung in diesem Jahr hindeutet, zeigt er nun für 2024 und 2025 geringere Zinssenkungen im Vergleich zu den Prognosen der Zentralbank vom Juni (d. h. um jeweils 50 Basispunkte, Bp). Darüber hinaus geht der geldpolitische Rat der US-Notenbank (FOMC) nun davon aus, dass die Inflation erst Ende 2026 das anvisierte 2-Prozent-Ziel erreichen wird, sofern die Zinsen bis dahin restriktiv bleiben. Unser Ansicht nach dürfte dieses Ziel jedoch früher erreicht werden, da sich die fundamentalen Triebkräfte des Konsumwachstums weiter verschlechtern dürften und die US-Wirtschaft um die Jahreswende in eine leichte Rezession abrutschen könnte, gefolgt von einer schwachen konjunkturellen Erholung in 2024. In einem solchen Umfeld hat die Fed vermutlich bereits den Höhepunkt der Zinsentwicklung erreicht. Wir halten an unserer Prognose fest, dass die Fed die Zinsen im nächsten Jahr ab März um 150 Bp senken wird.

Der FOMC scheint zuversichtlicher zu sein, was die Aussicht auf ein „Soft Landing“9 (eine „weiche Landung“) der US-Wirtschaft angeht. So wurde das BIP-Wachstum für 2023 um 1,1 Prozentpunkte (Pp) auf 2,1 % und für 2024 um 0,4 Pp auf 1,5 % angehoben (siehe Grafik 3). Während die erste der beiden Aufwärtskorrekturen vor allem die bessere Datenlage in diesem Jahr widerspiegelt, war die Aufwärtskorrektur für das nächste Jahr eher eine Überraschung. Die Prognosen für die Arbeitslosenquote wurden ebenfalls nach unten korrigiert, und zwar auf 3,8 % in diesem Jahr (von 4,1 % im Juni) und 4,1 % im nächsten Jahr (von 4,5 %). Unserer Meinung nach ist dies zu optimistisch. In der Tat dürfte sich der Konsum in den kommenden Quartalen aufgrund abnehmender Sparpuffer (aus der Überschussersparnis), restriktiverer Kreditbedingungen (seitens der Banken) und eines nachlassenden Anstiegs bei den Löhnen verlangsamen. Ihre Inflationsprognose (PCE-Inflation10) für dieses Jahr hob die Fed ebenfalls an, wenn auch nur leicht auf 3,3 % (von zuvor 3,2 %), während die Prognosen für die Jahre 2024 und 2025 weitgehend unverändert blieben.

„Dovisher ZINSSCHRITT“: EZB ERHÖHT LEITZINS UND SENKT WACHSTUMSAUSBLICK

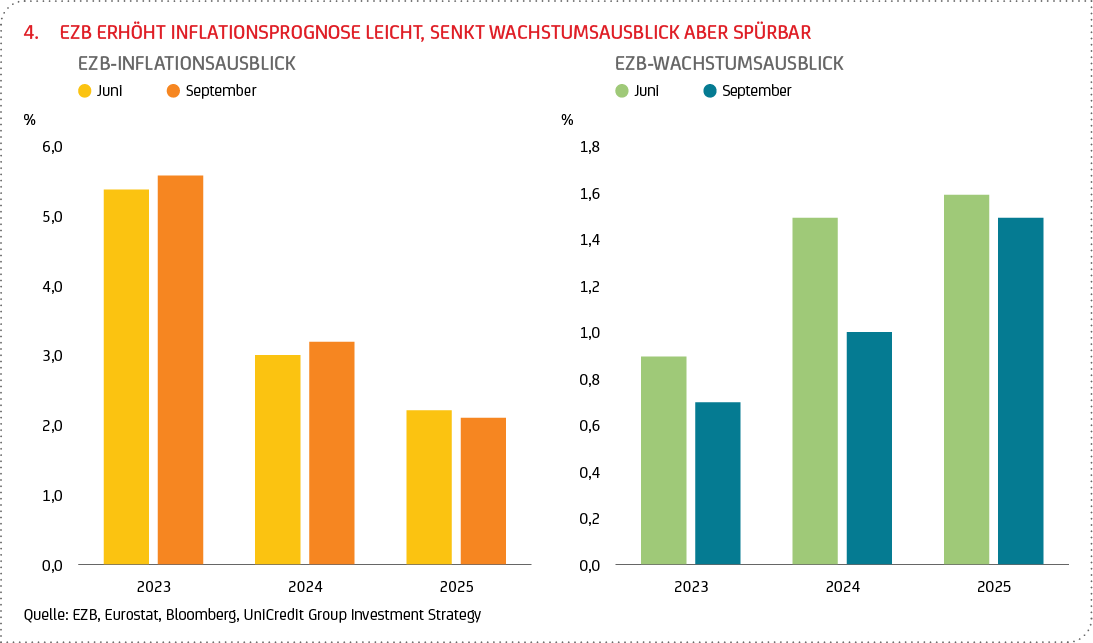

Auf ihrer Sitzung im September hat die EZB ihre Leitzinsen um 25 Bp angehoben und signalisiert, dass der Straffungszyklus nun wohl zu Ende ist. Diese Entscheidung deckt sich weitgehend mit unserer Einschätzung. Der Einlagesatz liegt nun bei 4,00 %, der Refinanzierungssatz bei 4,50 %. Der EZB-Rat räumte ein, dass die kräftige Straffung der Geldpolitik (zehn aufeinanderfolgende Zinsanhebungen) die Wirtschaftstätigkeit zunehmend dämpft, und ist der Ansicht, dass die Zinssätze nun „ein Niveau erreicht haben, das, wenn es für eine ausreichend lange Zeit beibehalten wird, einen wesentlichen Beitrag zur rechtzeitigen Rückkehr der Inflation auf das Zielniveau leisten wird“. Unserer Meinung nach war die Entscheidung für einen weiteren Zinsschritt ausgewogen: Einerseits haben die Befürworter einer „hawkishen“ Geldpolitik ihre Zinserhöhung, andererseits die Befürworter einer „dovishen“ Geldpolitik das Signal bekommen, dass die Zinssätze vermutlich ihren Höchststand erreicht haben. Zum Abbau der Zentralbankbilanz und zur Zukunft des Anleihekaufprogramms gab es keine Neuigkeiten. Insgesamt wurde die EZB-Entscheidung trotz Zinsanhebung von den Finanzmärkten als „dovish“ (d. h. geldpolitisch „sanft“) aufgenommen. Hinsichtlich unseres Zinsausblicks rechnen wir weiterhin mit einer langen Phase, in der die Zinsen auf ihren aktuellen Niveaus verharren dürften, und einer ersten Zinssenkung dann Mitte 2024.

Neben dem Zinsentscheid hat die EZB auch neue Prognosen für die Inflation und das Wirtschaftswachstum im Euroraum veröffentlicht (siehe Grafik 4). Wie erwartet wurde die BIP-Prognose spürbar gesenkt, und zwar um insgesamt 0,8 Pp über den Dreijahreszeitraum (von 2023 bis 2025). Der größte Teil der Abwärtskorrektur entfällt dabei auf das zweite Halbjahr 2023, für das die EZB eine weitgehende Stagnation der Wirtschaft erwartet. Aufgrund von Übertragungen wirkt sich dies am stärksten auf den Durchschnittswert für 2024 aus (der von 1,5 % auf 1,0 % gesenkt wird). Dieser schwächere Wachstumspfad wird den Pfad für die Kerninflation um kumulativ 0,2 Pp absenken, wobei sich die Auswirkungen gleichmäßig auf die Jahre 2024 und 2025 verteilen. Die EZB-Prognose für die Gesamtinflation wurde für die nächsten Quartale aufgrund höherer Energiepreisannahmen nach oben korrigiert, während der Verlauf am Ende des Prognosehorizonts nun etwas schwächer ausfällt als im Juni (vorletzte Prognoseveröffentlichung), wobei die Inflationsrate im zweiten Halbjahr 2025 auf das Zielniveau von 2 % sinken dürfte. Insgesamt wurde die Inflationsprognose für 2025 von 2,2 % auf 2,1 % gesenkt, während sie für die Jahre 2023 und 2024 erhöht wurde – auf 5,6 % (von 5,4 %) und 3,2 % (von 3,0 %). Insgesamt lässt sich sagen, dass die EZB bei den Wachstumsaussichten im Euroraum eher Abwärtsrisiken sieht, während die Risiken für die Inflationsentwicklung eher unklar sind. Unserer Meinung nach dürfte die EZB – angesichts der wirtschaftlichen Schwäche des Euroraums – die Aufwärtsrisiken bei der Inflation wohl etwas zu hoch einschätzen. Aber selbst dann dürfte das Inflationsbild noch immer mit der Einschätzung der EZB nach länger anhaltend hohen Zinsen übereinstimmen.

CHINA: ERHOLUNGSANZEICHEN DER SCHWÄCHELNDEN KONJUNKTUR SPÄRLICH, WEITERE STÜTZUNGSMASSNAHMEN NOTWENDIG

Die letzten Datenveröffentlichungen deuten darauf hin, dass China die Talsohle seiner wirtschaftlichen Schwächephase vermutlich erreicht haben könnte. So beschleunigte sich das Wachstum der Industrieproduktion im Jahresvergleich auf 4,5 % im August (von 3,7 % im Vormonat) und übertraf damit die Konsensprognose von 3,9 %. Die Einzelhandelsumsätze überraschten sogar stärker und stiegen im Jahresvergleich auf 4,6 % (von 2,5 % im Vormonat). Die Konsensprognose lag hier lediglich bei 3,0 %. Das starke Wachstum war teilweise auf den Anstieg der Ausgaben für Kraftstoffe und Schmuck zurückzuführen. Trotz dieser überraschend besseren Konjunkturdaten ist es unserer Ansicht nach noch zu früh, von einer Erholung zu sprechen. Produktion und Verbrauch liegen auch nach den letzten Veröffentlichungen weiterhin unter ihren historischen Trends. Insbesondere der Immobiliensektor befindet sich immer noch in einer deutlichen Schwächephase und belastet damit das gesamtwirtschaftliche Wachstum spürbar. Die jüngsten staatlichen Stützungsmaßnahmen dürften zwar das Wachstum stützen, wenngleich wir davon ausgehen, dass mehr fiskalischer Stimulus nötigen sein dürfte, um das von der chinesischen Regierung ausgegebene Wachstumsziel von 5 % für dieses Jahr zu erreichen.

Das größte Konjunkturrisiko besteht unserer Ansicht darin, ob die geplanten Stützungsmaßnahmen der Regierung ausreichend groß sind und zur rechten Zeit kommen. Denn jegliche politischen Impulse müssen eine Reihe von negativ gelagerten Faktoren kompensieren: So wird beispielsweise die Reisetätigkeit der Chinesen im Inland, welche die wirtschaftliche Aktivität des Dienstleistungssektor im Sommer unterstützt hat, mit dem Ende der Schulferien auslaufen. Zudem weisen die Transaktionen im Wohnungsmarkt kleinerer Städte nicht die positiven Entwicklungen auf, die in einigen großen Städten zu beobachten sind. Das heißt: Der Immobiliensektor zeigt bislang keine Besserungstendenz in der Breite. Die von uns erwarteten politischen Maßnahmen dürften sowohl die geldpolitische als auch die fiskalische Seite betreffen. So gehen wir von weiteren Senkungen bei den Zinssätzen für mittelfristige Kreditfazilität sowie beim Mindestreservesatz durch die chinesische Zentralbank (PBoC) noch vor Jahresende aus. Auf der fiskalischen Seite dürften sich die staatlichen Ausgaben für Infrastrukturprojekte sehr wahrscheinlich beschleunigen, um den festgelegten Haushaltsplan zu erfüllen. Außerdem dürfte die Regierung aller Wahrscheinlichkeit nach das Kontingent für Sonderanleihen der Lokalregierungen zur Finanzierung großer Projekte deutlich aufstocken.

9 Eine weiche Landung im Konjunkturzyklus ist der Prozess, bei dem eine Wirtschaft von Wachstum über langsames Wachstum bis hin zu einem möglichen Stillstand übergeht, während sie sich einer Rezession nähert, diese aber vermeidet.

10 Die PCE-Inflation misst die Veränderung der Preise für Güter und Dienstleistungen, die von privaten Haushalten gekauft werden. Im Gegensatz zum herkömmlichen Konsumentenpreisindex berücksichtigt der PCE auch Änderungen in den Konsumgewohnheiten und umfasst einen größeren Warenkorb.

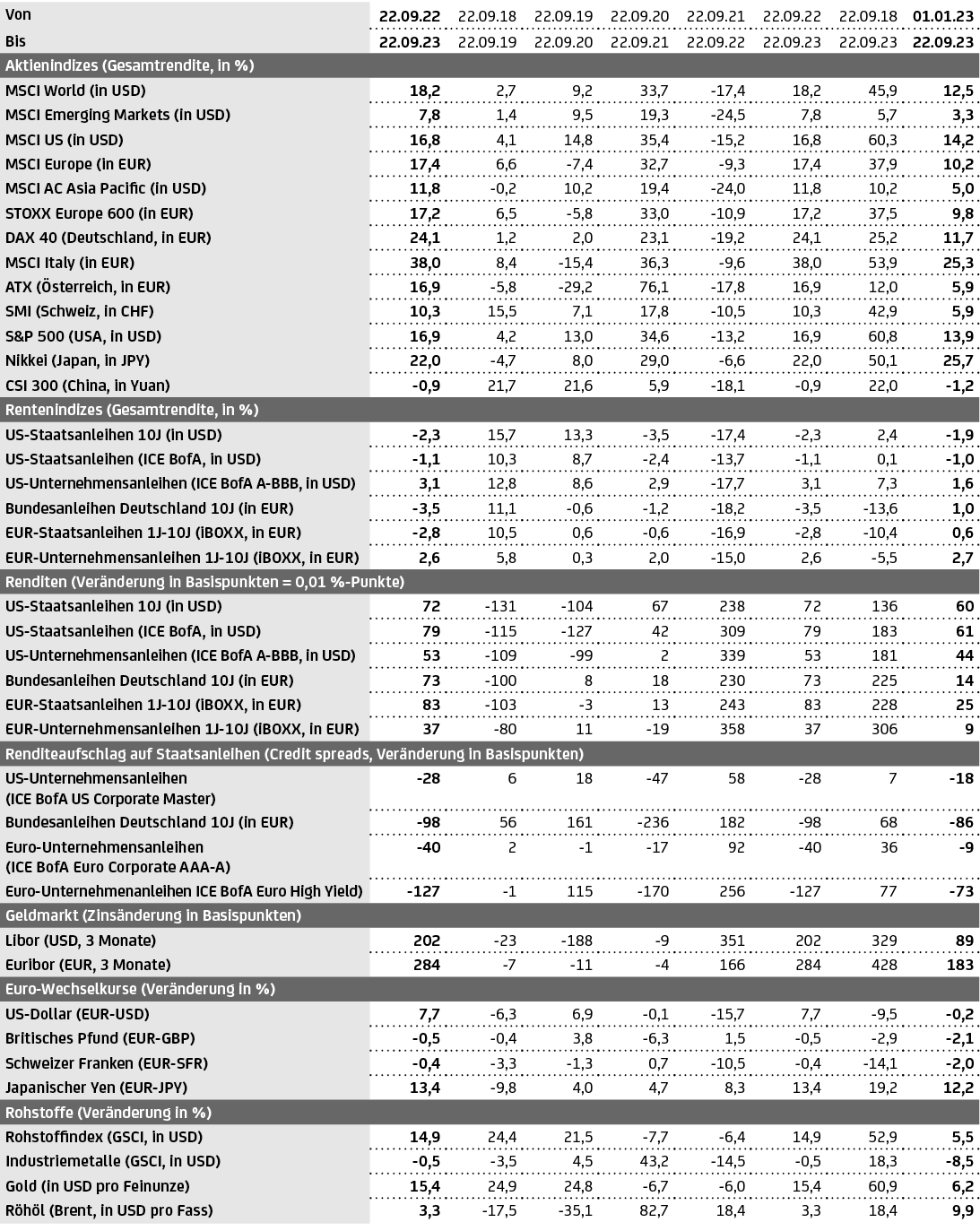

Bitte beachten Sie: Vergangenheitswerte und Prognosen sind kein verlässlicher Indikator für eine zukünftige Wertentwicklung. Indizes können nicht erworben werden und beinhalten daher keine Kosten. Bei einer Anlage in Wertpapieren fallen Kosten an, welche die Wertentwicklung reduzieren. Die Rendite bei Anlagen in Fremdwährungen kann auch infolge von Währungsschwankungen steigen oder fallen. Um die Entwicklung von Staatsanleihen in einem festen Laufzeitbereich abzubilden, werden so genannte synthetische Anleihen berechnet. Dabei wird jeweils die zum relevanten Zeitpunkt „passendste“ reale (echte) Bundesanleihe herangezogen und als Referenz für die Renditechance der synthetischen Anleihe genommen. Abgebildet ist die Entwicklung der erwarteten Rendite bis zur Endfälligkeit (Yield to maturity) unter folgenden Voraussetzungen: bedingungsgerechte Bedienung der Zinszahlungen und Einlösung sowie Halten bis Endfälligkeit. Insoweit handelt es sich um eine Renditechance. Die Renditechancen spiegeln die unterschiedlichen Risikoeinschätzungen der Anleger zu den jeweiligen Produkten bzw. Ländern wieder (höhere Renditechance=höhere Risikoeinschätzung). Die synthetischen Anleihen können nicht erworben werden und beinhalten daher keine Kosten. Bei Währungen und Rohstoffen sind anfallende Erwerbs- und/oder Verwahrkosten nicht berücksichtigt. Quelle: Refinitiv Datastream. Stand: 22.09.2023.